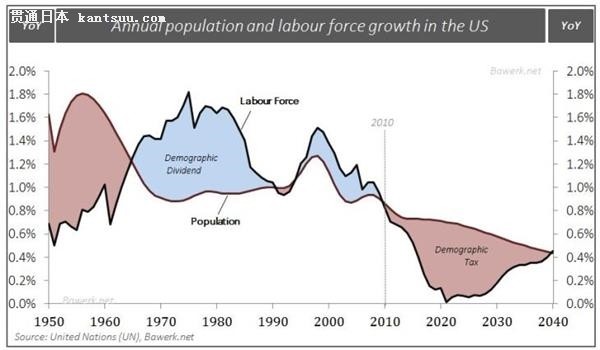

美国正在做和日本一样的事情,也将遭受同样的教训:增长停滞。 自从金融危机以来,美国和日本,哪个国家GDP增长率更快?考虑到众所周知的日本经济增长停滞、债台高筑、对央行的依赖以及人口负利,问这样的问题似乎是多余的。 答案似乎很明显,所以我们对这个问题没有感到烦恼,直到有一天,我们开始思考两国的人口状况。 我们都知道,日本人口在迅速老龄化,劳动力人口每天都在变得越来越少。1997年日本的人口增长开始超过劳动力增长,自那开始,日本开始“支付”人口负利。 下图中:labour force为劳动力增长率,population为人口增长率蓝色表示人口红利,红色表示人口负利。

日本人口和劳动力年度增长率 反观美国,直到2010年才开始“支付”人口负利,并且这个问题直到最近才严重到足以大幅削弱整体经济增长的地步。

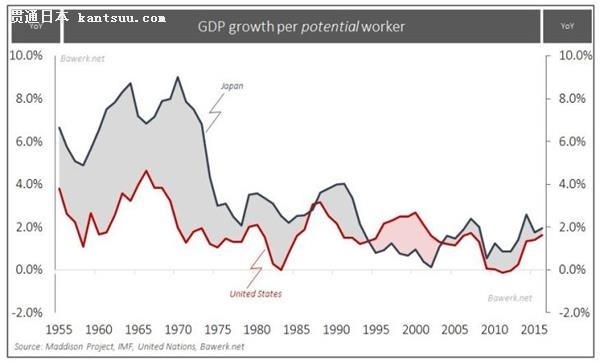

美国人口和劳动力年度增长率 如果根据美国和日本的人口差异进行调整,那么日本经济实际上已经比美国好得多。换句话说,从可利用资源的角度来看,日本比美国产生了更多的实际增长。 这并不是说日本的经济增长处于一个健康的状态,而是说相比较本国潜在的劳动力,日本能够增长得更快(或放缓得没那么剧烈)。美国的经济增长几乎无法跟上劳动力,而美国此后将要面临的人口负利只会加剧岌岌可危的经济形势。

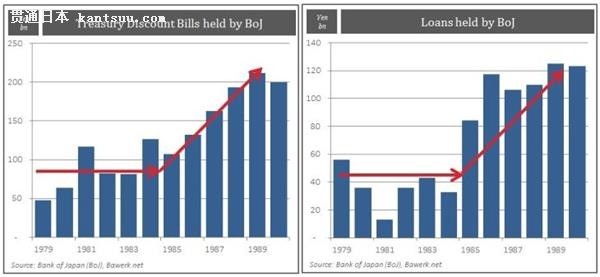

GDP增长/潜在劳动力(绿线为日本,红线为美国) 面对这样的阻力,可以肯定,美国经济增长在未来几年里仍将低迷(更不用说即将到来的经济衰退)。随着税收远低于预期,以及长期性经济停滞导致高层在经济政策领域坚持更多的财政支出,公共预算将会遭到破坏。 凯恩斯主义者和渴望权力的决策者将批准负利率,以填补由此产生的万亿美元的赤字。结构性低增长环境将被归咎于消费不足,而愚蠢的反周期性政策会继续修补一个不存在的问题。 我们听过这个故事,了解它对日本造成过的伤害:随着1985年9月的《广场协议》签署,日本的繁荣随即结束。国际市场上对日本产品的需求减少,日本领导人认为他们正面临长期性经济停滞的困境,只能通过增强内部需求予以矫正。 日本央行因此扩大购买国库券和发放低息贷款,将基本贷款利率削减一半。随之而来的泡沫向人们展示了随着日本经济从依赖于制造业和出口业转向内需驱动的服务业,繁荣将会持续。

日本央行基本贷款利率和日元汇率关系图(黑线为基本贷款利率,绿线为日元兑美元汇率) 这个泡沫政策最初似乎是有用的,名义增长率上升,但日央行实施的低利率政策导致资产负债表不断扩大,经济增长就是建立在这个摇摇欲坠的基础上的。

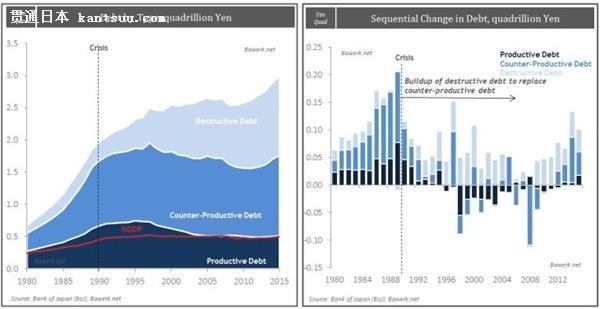

左图:日央行所持财政票据金额;右图:央行所持贷款金额(单位:10亿日元) 真正的事情是,为了维护繁荣的假象,优质债务被适得其反地替换成垃圾债务。由于债务的这种特性,一旦日央行开始加息,这些债务就会面临压力,除非日本央行给予补助。不可避免的破产会出现,日央行就推出了新的刺激措施,但这一次垃圾债务被替换成纯消耗性或破坏性的债务。

左图:债务类型;右图:债务连续变化(单位:千万亿日元) 左图中,虚线表经济危机发生日期,红线表示名义GDP,且从上到下的债务类型分别是:坏账、垃圾债务、优质债务。右图中,虚线表示危机发生后日央行用坏账替换垃圾债务,黑色柱为坏账,蓝色为垃圾债务,灰色为优质债务。 正如当前凯恩斯主义关注measured aggregates一样,他们认为这一政策没什么不妥。国内储蓄下降是一个强劲的经济信号,意味着购买力会流出形成循环支出流,即一个人的债务是另一个人的资产。 然而,从某种观点来看,一些事情是非常错误的。传统行业依靠廉价信贷维持生存,这些本应带来新活力的资本遭到浪费,进而巩固了不适合当前现实的前《广场协议》系统。 基于对鼓吹泡沫的后《广场协议》政策的信任,日本继续实施了零利率政策(现在是负利率政策)和量化宽松政策,以重振日本经济。毫不奇怪,这些措施没有发挥作用。以名义GDP衡量的收入增长停滞不前,而支出在庞大的公共债务负担的背景下却持续扩大。

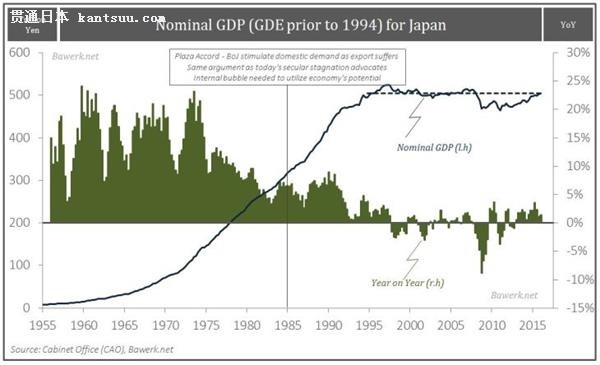

日本名义GDP(黑线:名义GDP增长额,绿色柱子为同比增长率) 日本经济的政策制定者这种完全无能的表现,在基于人口状况的指标的调整后,却能够击败美国!想想吧,它对美国经济的前景意味着什么?美国正在做和日本一样的事情,也将遭受同样的教训:增长停滞。 相较于改变方向,经济学家们用虚构的概念为他们的无能做辩护。央行将以名义GDP目标为由发行负利率的债务,以便填补财政支出,这将是疯狂之旅的下一站。 |

美国步日本“后尘” 经济将陷入增长停滞

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

没有相关新闻