本人本来不想再写文章反驳这些国际投行精英了,因为我在2009-7-6 21:07:06 发表的“摩根大通‘房源断层论’能吓唬谁”一文已经反驳了一次,近期大家也看到了,9月份之后,“房源并没有断层”,供应反而越来越多,越来越集中(以北京为例,见下图,8月供应大增,并且超过当月销售面积)。其实我不怀疑国际投行的学问,而是怀疑他们的动机。

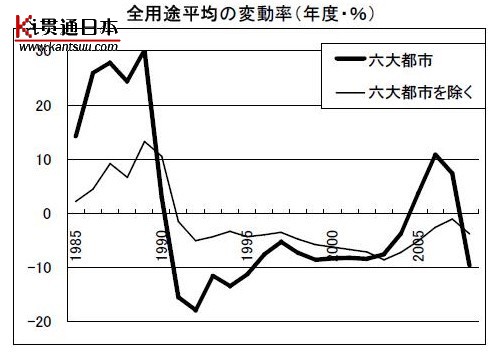

近期有网友和记者咨询摩根大通中国投资银行副主席龚方雄在上海论坛发言(见下文)对楼市的影响。由于这些国际投行掌握了媒体话语权,混淆视听,对市场有重大影响,故我只能再次撰文,揭露一些“似是而非”的谬论。 “长远来讲,中国的地价一定还会涨,而且还会涨很多,我觉得从这个角度来讲房价的长远上升这个判断是非常有信心的。这个是跟中国人均可耕地面积相关。我讲一个观点,美国的国土面积和中国国土面积差不多,但算楼价一定要算可耕地面积。中国大部分是荒山野岭、沙漠,草原。中国的可耕地面积不到美国的一半,但是中国的人口是美国的四倍多。算下来中国的人均可耕地面积只有美国的八分之一。另外,美国90%以上已经城市化,中国只有46%。随着城市化进程的加快,可耕地面积的流失,土地价格不涨才怪”。 我相信很多地方政府、投资人和消费者看到“中国人均耕地面积只有美国的八分之一”时,一定会热血沸腾,一定认为地价大涨无疑,房价也大涨无疑。 其实这样的言论在上世纪80年的日本同样盛行,日本是世界上人口密度最大的国家之一,日本人普遍相信人多地少的矛盾导致土地的价格只会继续走高,地价不会下跌。据日本国土厅公布的调查统计数据,1985年,东京都的商业用地价格指数为120.1(1980年为100),但到了1988年就暴涨到了334.2,在短短的3年间暴涨了近2倍。1990年,仅东京都的地价就相当于美国全国的土地价格。但1991年,日本房地产泡沫破灭,地价直泻而下,20年年来,也没有恢复(见下图)。

除了日本,人口密度远大于中国大陆的香港也在1997年也重演了同样一幕。 |

国际投行致“日本式泡沫”

新闻录入:贯通编辑B 责任编辑:贯通编辑B

相关文章

没有相关新闻