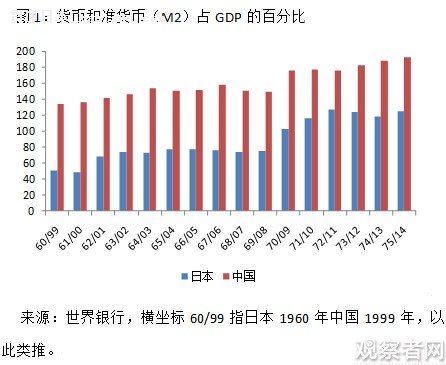

近年来,“中国崩溃论”、“中国经济硬着陆”的论述不绝于耳,也从来不缺市场,十年前发出这种声音,现在看来固然可笑,但是在当前中国经济处于“增速换挡”的关键期,这种论述却启发我们来思考,中国经济未来的增长潜力到底在哪里。 回溯历史,不乏有经济体成功实现了经济赶超,比如二战之后的日本和德国,或者亚洲四小龙(香港、台湾、新加坡、韩国),当然也有经济体深陷经济泥潭,比如苏联解体后的俄罗斯,或者南美的阿根廷。 笔者认为,从体量规模、地理位置、文化传统等方面,对中国有很重要参考借鉴意义的是日本经济发展的历程。 对标对象选定之后,下一步是选定对标时间点。 由于日本GDP增速的波动较大,因此笔者认为直接从GDP增长中枢的变化上寻找对标时间点并不十分精确,笔者在本文使用的一个指标叫做:货币和准货币(M2)占GDP的百分比。 货币和准货币(M2)的增速可以简单理解为金融体系信用扩张的速度,GDP的增速可以简单理解为实体经济产出的增速,两者的百分比可以度量经济增长的泡沫化水平。 幸运的是,我们在日本和中国的货币和准货币(M2)占GDP的百分比的变化中,找到了非常相似的规律如下。

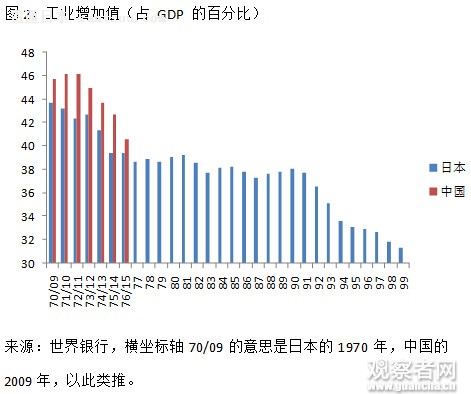

我们已经知道,日本经济在上世纪70年代经历了增速换挡期,增长中枢由10%降到4.5%左右,跟当前的中国很像,但是具体年份的对标应该如何确定呢? 从上图可以看出,日本的M2占GDP的百分比在1970年出现了突然的提升,1970年之前,该比例基本是稳定的,这说明在1970年之前,日本经济增长相对健康,1970年日本经济的既有增长模式受到冲击,使得日本不得不通过扩张信用的方式刺激经济,此后日本经济的泡沫化水平到了一个较高的区间,并继续上行。 回到中国,M2占GDP的百分比在2009年出现了突然的提升,源于2008年美国次贷危机对中国经济造成了较大的负面冲击,中国采取了大规模的经济刺激计划,这提高了中国经济的整体杠杆水平。因此从M2占GDP的百分比的变化上,笔者选择日本的1970年和中国的2009年作为对标基期。 对于转型期经济体而言,工业稳则经济稳 日本经济增长中枢的下移并不是断崖式的,而是阶梯式的,1970年日本经济拐点过后,直到1991年日本房地产泡沫破裂之前的20年,日本GDP仍然保持了年均4.5%的增长。日本经济长期保持增长的秘诀在于扎实的工业基础。 笔者非常看重工业化对中国经济增长的基础性作用,因为对于中国和日本这种人口大国而言,扎实的工业基础是实现经济长期稳定增长的秘诀。 原因之一在于工业可以提供大量的工作岗位,使得更多的人口分享经济增长的成果,原因之二在于工业的劳动生产率要高于农业和服务业,对于提高一国的人均GDP水平发挥着核心作用。 从下图的工业增加值(占 GDP 的百分比)可以看到,日本经济增速在1970年下台阶之后,工业增加值(占 GDP 的百分比)也出现了明显的下降趋势,直至1975年,该百分比重新企稳并一直延续到1992年,即日本房地产大泡沫破裂。 这张图表明,工业对于日本经济维持长期稳健增长具有基础性作用。 再回到中国,我们可以看到,为了应对2008年次贷危机的负面冲击,中国采取的大规模经济刺激措施,使得中国的工业增加值(占 GDP 的百分比)自2009年出现了抬升,但是随着2011年经济刺激措施逐步退出,该百分比迄今为止一直处于回落状态。 因此笔者坚持认为,对于转型期的中国而言,工业稳则经济稳,当工业增加值(占 GDP 的百分比)企稳的时候,就是中国经济软着陆成功的时候。

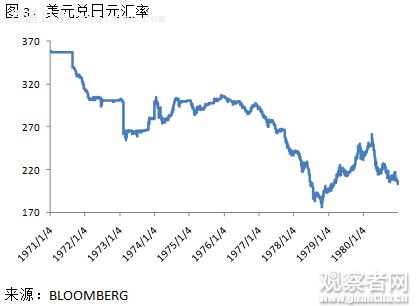

但是笔者认为,转型期的经济政策不宜过度聚焦于增长数字。2015年中国GDP增速6.9%,2016年一季度GDP增速6.7%,已经开始接近6.5%的政策底线。 但是从工业增加值的同比增速来看,工业尚未触底,这就预示着6.5-7%或许并不是中国经济的中长期增速中枢。 因此过度聚焦于增长数字,反而有拔苗助长的负面效果,比如2015年,金融业增加值的增长对于拉动经济增长居功甚伟,但是金融业增加值的增长主要得益于股基交易量的大幅增长,这种增长的意义有限。 因此对于转型期的中国而言,经济增速更多体现为一个参考指标。 日本经济转型期的金融市场表现 下面我们考察一下日本经济转型期的主要金融市场的表现,并给当下的中国金融市场提供借鉴。 日元汇率 从日元汇率的历史变化上可以看到,如果以1970年为日本经济增长中枢下降的起点,下降初期,即1970年至1973年初,日元汇率是升值的,但是随着日本经济结构调整的持续和前期积累矛盾的显现,自1973年中至1975年末,日元连续两年半贬值,随后日元重拾升势。

该走势与人民币汇率有较大的相似度,如果以2009年为中国经济增长中枢下降的起点,下降初期,即2009年至2013年底,人民币汇率是升值的,同样随着中国经济结构调整的持续,2014年初至今,人民币经历了较快的贬值过程,但是日本的经验告诉我们,当前的人民币贬值可能是暂时的,待中国经济企稳后,人民币有望重拾升势。 日本国债收益率 从日本10年期国债基准收益率的变化上看,在上世纪70年代,日本经济增长中枢刚开始下降的时候,日本国债收益率在高位震荡,并没有表现出明显的下降趋势。日本国债收益率的真正下降,是在1991年泡沫经济破裂之后开始的。 对于中国债券市场而言,有一种观点认为中国的国债收益率会在短期内快速下降到非常低的水平,从日本的经验看来,这种观点也许是不现实的。

日本股市 日本股市的表现比较特殊,1970年日本经济增长中枢开始下降,1970年至1980年的前十年,日本股市呈现出稳步上涨的慢牛,随后在1983年至1989年末,日本股市呈现出急速上涨的快牛甚至是疯牛,而且持续期很长,东京日经225指数则有1983年初的7000点上涨到1989年末的接近40000点。 但是笔者认为日本股市的走势对中国A股的参考价值并不大,A股的走势与经济转型并没有很强的相关关系。

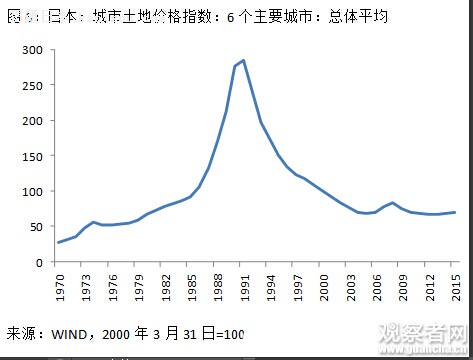

日本房地产 日本房地产市场的价格走势跟日经225指数走势比较相似,在转型期的前十年,日本房价缓慢上涨,从1986年到1992年,日本房价经历了几乎垂直的上涨,随后经历了惨烈的崩盘。 从日本的经验上看,中国的一线城市房价仍有较大的上涨空间,但是考虑到政府高度重视房价过快上涨所隐藏的风险,并采取多项措施抑制房地产投机,笔者认为中国的一线城市房价更有可能是慢牛、长牛的格局,房地产泡沫急速膨胀及破裂的可能性不大。

最终结论:日本经济在1970年增速回落之后,仍以4.5%的均速增长了20年,这预示着只要政策应对得当,在高速增长期结束后,中国同样具备中速增长的长期潜力。 日本经验显示,工业是经济中长期增长的基石,持续推动工业化是中国经济平稳换挡的关键,工业稳则经济稳,当工业增加值(占 GDP 的百分比)企稳的时候,就是中国经济软着陆成功的时候。但是政策如果急于拔苗助长,反而不利于经济长期健康发展,笔者建议适当降低对GDP增速数字的关注。 我们考察了日本经济转型期的主要金融市场的表现,其中日元汇率在日本经济转型初期走贬,企稳后重新走升。 转型初期,日本国债收益率并没有明显下降,其真正下降是在1991年泡沫经济破裂之后开始的;转型开始后,日本股市和房地产均经历了长达20年的大牛市,牛市到后期演变成疯牛,股市和房地产大泡沫破裂后,给日本经济造成非常强的负面冲击,迄今为止仍未恢复,这给中国合理控制资产泡沫提供了非常好的前车之鉴。 |

中国经济增长潜力还有多大?日本1970VS中国2009

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

日本前幼儿园职员涉嫌偷拍男童并贩卖视频被捕 涉案人数逾500人

牛丼连锁“すき家”母公司年营收破1万亿日元 创日本外食业纪录

前佐贺市议因利用高龄女性认知功能下降骗取4145万日元,被判刑6年

日经平均股价一度上涨超过800点,徘徊在38,400点以上

日本千叶外房海岸发生连续冲浪事故,2人不幸遇难

香川老旧天文台举办最后一次观测会 望远镜将移至博物馆展出

日本和牛出口额创新高

日本福岛地方社区再造计划获成效

日本青少年自杀率下降得益于心理健康项目

日本企业女性管理层比例首次突破15%

外国人劳动政策放宽以应对劳动力短缺

日本推出新育儿支援政策应对少子化

鈴木えみ、夫との寝室別スタイルを告白「いびきがすごくて一緒には絶対寝ない」

倖田來未、ロサンゼルスで大胆スリットから美脚披露

武田真治、コスプレで別人級の変身!

ジェジュン、「ビジュアルショックだが、私はイケメンだとは思わない」

IVEユジン、故郷・大田でKリーグのキックオフセレモニーに挑戦

NewJeansダニエル、ファンへの感謝と不屈の決意を綴る長文メッセージ

(G)I-DLE、グループ名を「i-dle」に変更し新たなスタート

日テレ郡司恭子アナ、『ミヤネ屋』で結婚を生報告

本仮屋ユイカ、「名前で負けた」と感じた芸能人を告白

島袋寛子、透明感あふれる最新ショットが話題「白に白を重ねたような白」

川瀬もえ、愛車シビック公開で話題沸騰「渋い」「カッコよすぎ」

国民民主党、参院選候補者選定で「身体検査不足」への懸念が浮上

工藤静香、長女24歳誕生日に色鮮やかなワンプレート料理を披露