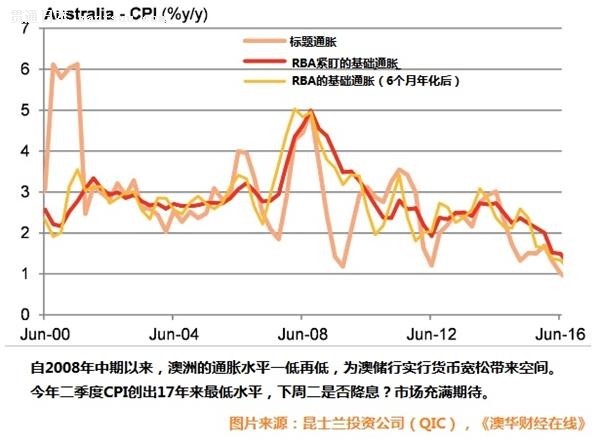

日本银行与澳储行正试图摸索利率政策方向。 周五(7月29日),有着“最有可能会令市场意外央行”之称的日本银行(BoJ)再次做到实至名归。大部分预测家都预期利率再降,然而该行货币政策理事会最终还是按息不动,决定现金利率仍为-0.1%。 ACB News《澳华财经在线》报道,日本央行保持80万亿日元量化宽松计划不变。然而让市场动容的是隐藏在利率声明中的一句话,“……本行将在下期货币政策会议上对经济活动的进展、质化宽松(QQE)下的通胀水平、‘QQE+负利率’,以及这些政策的影响展开全面评估。” 市场对这句话的解读是,日本央行负利率政策至少是到底部了,甚至在考虑上调。作为回应,日本政府债券,自2年期到10年期的债券收益率沿曲线骤然增长近10个基点。 澳大利亚最大的机构投资管理人之一的昆士兰投资公司(QIC)首席经济学者马修·彼得(Matthew Peter)表示,可以看到负利率正在拖垮日本(和欧洲)银行的业绩。反过来,这意味着日本央行向金融系统注入大批资金,而银行却没能以商业或居民贷款的形式促进这部分货币在经济中流通。如此,BoJ利率声明出炉之后日本银行股出现飙升就不令人意外了。 日本央行复审政策设定是明智之举,传达出的信息留给市场很大想象空间。近来有谣言说日本金融市场将出现“直升机”政策(黑田东彦行长对此强烈否认),这种情况下央行货币政策方向清晰很重要,因为有必要结束当前这种漫无目的的状态。 彼得表示,这在财政与货币政策以某种形式协调推进(无论是不是直升机)时尤为重要。如果真要执行直升机式的资金政策,就更加势在必行,因为能否收效还是要取决于央行的信誉度。 ACB News《澳华财经在线》报道,本地市场方面,下周,市场将聚焦澳储行(RBA)八月利率决议。当前包括QIC在内的诸多机构预测,央行将降息25个基点至1.5%。 澳储行于5月意外削减利率,且1季度CPI数据较为疲软。在万众瞩目下,关键的Q2通胀数据给央行以更大降息理由。彼得指出,本周出炉的二季度CPI结果略强于市场预期,不过标题通胀率仍处极低水平,年率仅1%,而1.5%的基础通胀远低于澳储行设定的3-2%的区间,此前该行也曾预测基础通胀指标将在更长时间内低于目标。 除通胀数据外,澳储行在评论货币政策框架时持续强调就业前景与住宅市场形势。昆士兰投资公司(QIC)高级经济师吉米·罗卡(Jimmy Louca)表示,“从这些因素判断,近期的趋势是支持降息的。澳洲的就业增长放缓,失业率下降的势头在2016年并没有延续。宏观审慎措施影响下外国投资受限,而一些区域市场有供应过剩迹象,引致住房信贷增长持续放缓。” QIC认为,综合考虑通胀趋势、劳动力市场与房市的进展,下周二,澳储行有充分的空间将现金利率调降到1.5%。昆士兰投资公司(QIC)分析师秉持的观点是,澳储行不降息的风险在于,将推动澳元进一步走升超过当前的0.75美元,而在这一水平,本币已然估值过高。 对澳储行而言,真正困难的抉择是在今年晚些时候,届时必须决定1.5%的利率是否位于当前宽松周期的低点,是继续降息还是考虑加息。中国经济步入相对低速的稳增模式,全球央行经济刺激举措的效果消退,澳大利亚有可能丧失三A评级,或将失去低澳元保护伞……种种因素绞合,或致使澳洲经济重心由矿业向非矿业转型的过程陷入停滞,这将要求RBA有所动作。 QIC认为,央行可能再次降息;如果不是在年底,就是在2017年2月新年假期之后澳储行理事会再启之时。

|

日本央行诉诸加息?澳储行选择降息?

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

日本1月核心CPI继续同比下跌

日本1月核心CPI继续同比下跌

民众狂存钱 日本要打新冠持久战

维持宽松货币政策 日本经济状况正在逐步改善

共同社:七成以上日本大企业认为日本经济今年复苏缓慢

维持宽松货币政策 日本上调经济增长预期

日本财政状况“极为严峻” 货币政策“局限”凸显

日本去年核心CPI下跌0.2%

日本2020财年经济预计萎缩5.6%

七成以上日本大企业认为日本经济今年复苏缓慢

七成以上日本大企业认为日本经济今年复苏缓慢

疫情遏制消费 日本家庭现金和存款额创新高

日本央行宣布延长企业融资优惠政策期限

日本11月核心CPI创10年来最大降幅

大型制造业企业信心指数继续回升 东京股市小幅上涨

疫情遏制消费 日本家庭现金和存款额创新高

日本央行宣布延长企业融资优惠政策期限

日本11月核心CPI创10年来最大降幅

大型制造业企业信心指数继续回升 东京股市小幅上涨

变身股市最大“金主” 日本央行买不停

日本央行从日本股市获利560亿美元

日本经济预估下调加大政策应对压力

日本央行预计2020财年经济萎缩5.5%

日本央行料按兵不动 避险助美日创一个月新低

日本大型制造业企业信心指数止跌回升