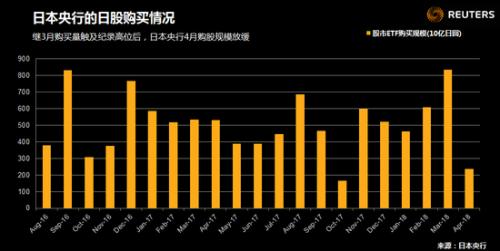

日本央行何时应当回撤危机时期的刺激计划,这个问题已经困扰该央行决策者一段时期,但近几周央行对股市的支持力度减弱,不免令一些投资者猜测,日本央行已经将脚从油门踏板上挪开。 该央行对股市的支持是提振资产价格的广泛努力之一,一般遵循一个不成文但不难看出的规则:如果股市早盘收跌逾0.2%,日本央行就会买入上市交易基金(ETF)。 但是从4月9日黑田东彦进入日本央行总裁第二任期以来,在东证股价指数.TOPX下跌幅度超过0.2%的七个交易日中,有四天央行并未出手。 虽然东证股价指数那些交易日的跌幅仍相对较小,而且日本央行的举动也可能只是在3月购买量创纪录之后的微调,但一些投资者猜测,这有可能就是回撤每年购买6万亿(兆)日圆(540.1亿美元)ETF承诺的开始。

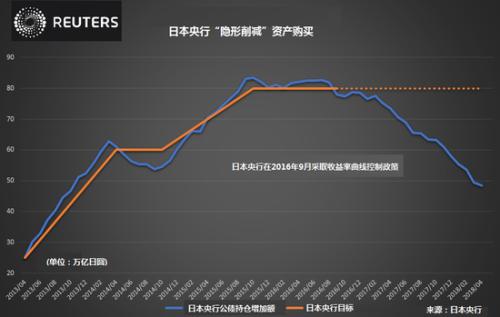

“有两种可能的解读。日本央行有可能已经开始隐形缩减。或者只是因为2-3月买得太多,而放慢了脚步,”NLI基础研究所首席股市策略师Shingo Ide称。 日本央行有过悄然回撤政策目标的先例。 日本央行称,致力于每年增持80万亿日圆日本公债,但实际上近两年来的增速逐渐放缓。 4月日本央行的公债持仓量较上年同期仅增加48万亿日圆,比官方指引少了四成。

NLI基础研究所的Ide称,日本央行有可能开始”隐形削减”购股,但他还需要观察日本央行未来几周的股票购买情况,才能更清楚一些。 在缩减股票购买疑虑加剧的背后,是市场担心日本央行购买股票不会持久,而且在当前股价距26年高位不远之际也没有必要。 日本央行和东京证交所的数据显示,去年日本央行是日本股票的最大买家,分析师估计央行已是许多上市企业的最大股东。 许多市场参与者认为,日本央行的参与是不健康的干预,对支撑日本经济用处不大。一些日本央行决策者呼吁,有必要考虑未来放缓购买。 尽管批评之声涌现,但央行总裁黑田东彦淡化了缩减资产购买的传闻,辩称这都是日本央行达成2%通胀目标的积极行动的一部分。 他上月对国会议员表示,讨论央行应何时以何种方式放慢ETF购买,还为时尚早。 熟悉日本央行思路的消息人士称,相比每年购买80万亿日圆公债的较灵活指引,央行对于每年购买6万亿日圆ETF的承诺是一个更具约束性的目标。 大幅放慢ETF购买的决定需要由九人委员会来做出,并可能被市场解读为央行削减刺激的一项重大政策调整。 日本央行的ETF持仓在截至4月的一年增加5.8万亿日圆,略低于目标,但仍落在月度波动范围之内。 一些市场参与者认为,日本央行的股票购买操作可能会更灵活,在股市上涨时少买,下跌时多买。 实际上在3月22日日经指数跌至六个月低点时,日本央行买进了股票,尽管东证股价指数早盘只下跌0.08%。

“如果日本央行没有买进,日经指数可能3月就已经跌破20,000点的心理大关了,”Libra Investments的首席投资官Yasuo Sakuma说。 “但既然日经指数从那以后已经反弹了,我认为日本央行以更全面的方式来做决定—将市场价位也考虑进来。央行如果还没有进行隐形缩减,也可能会在日经指数涨到23,000或24,000点的时候开始隐形缩减。” |

日本央行购股模式有变 引发“隐形削减”猜测

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

没有相关新闻