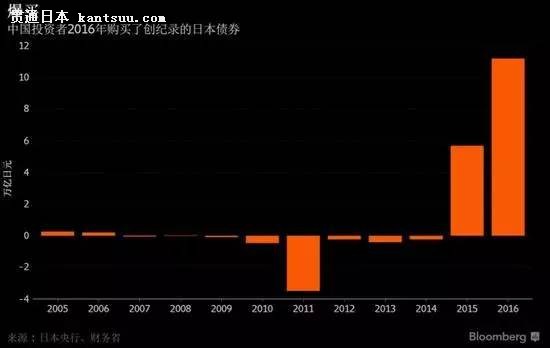

如果央行不进行干预,大量减持美债,汇率会以更快速度贬值,美国政府很可能在国内压力下指责中国操纵汇率,两国有可能开打“汇率战”。 中美作为全球第一、第二大经济体,有些看似针对第三方的举措,实际上意在对方。 比如,中国抛售美债大买日债,除了其他考量外,在意的是中美关系。 具体而言,避免人民币汇率快速贬值而被美国戴上汇率操纵国的帽子,引发美报复。 根据日本央行与财务省的统计,2016年中国投资者净买入11.2万亿日元(998亿美元)日本债券,已经成为全球最大的日债持有者。 与此同时,中国所持美债规模连续六个月下降。 上月日本已反超中国,成为美债最大的海外持有国。

中国投资者近两年大量买入日本债券 如何解释中国的此种行为? 首先,应澄清外界的一种错误观念,即中国这样做是“抛弃美国联合日本”。 事实上,中国这几年一直在购买日本国债,只不过数量没有去年多。 早在2012年,中国就已是日本债券最大海外持有国。当年中国持有日本国债同比增长14%,持有量由18万亿日元升至20万亿日元。 另外,抛售美国国债也不是中国一家的行动,日本同样在大幅减持美债,去年连续4月抛售美债,抛售额接近500亿美元。 再加上其他国家抛售美债,买入日债。所以,这并非中国独家的举动,不过是中国持有美债数量太多,抛售也很大,显得突出而已。 所有国家央行购买或抛售国债的举动,其背后的经济逻辑都不脱低买高卖这一商业行为规则。 当然,这么说并不表示中国没有自己的考量。

日本央行行长黑田东彦 第一个考量,还是基于国家外汇储备资产配置和避险之目的。 中国过去持有美国国债太多,非美元外汇储备占比较少,尤其日元配置较少。尽管中国连续6月抛售美国国债,但美元在中国外汇储备中仍占绝对主导地位,份额约为66%,日元在中国外汇储备中则是低配的,约占4%。 而作为避险货币,日元也具备全球避险货币所具有的低利率、本国外币资产头寸庞大、具有流动性良好的金融市场三大特点。 再加之日本2016年1月开始实施负利率政策以来,其债券吸引力大大增强,中国加大购买日债力度,是一种完全的经济理性行为。 第二个考量,则是出于人民币国际化的目的。 人民币在去年10月正式入篮,过去中国实行的是盯住美元政策,但在入篮,成为国际金融组织的储备货币之后,还实行盯住美元政策就有点说不过去。所以中国也适时改为一揽子货币政策,这是为了推进人民币国际化的需要。 人民币目前还只是入篮,但要真正成为国际上的储备货币,为更多国家所购买,就必须走出去,这当然需要本国的外汇储备多元化,为此就必须降低对美元的过度依赖。

第三个也是最重要的考量,是为缓解人民币过快贬值的压力。 人民币自2015年8月以来,进入了一个快速贬值的通道,到去年10月底,短期突破1美元兑人民币7的大关,后在6.95左右徘徊,特朗普赢得总统大选后,人民币有所回升,目前是在6.87左右徘徊。 统计显示,自2015年8月至2016年8月期间,中国共计卖出5700亿外汇资产,其中绝大部分是美国国债。人民币在整个去年,大概贬值了5%,这个速度给外界的感觉已经是很快了,但如果没有央行的干预,无疑比这更快,或许在去年年底,已经跌破7.5。 而央行之所以要大幅度减持美元,买入日元,为的就是把汇率贬值维持在一个合理的水平和变动速度。 对于此轮人民币贬值,美国经济界和企业界一直在指责中国政府故意操纵汇率,以提高中国企业的出口竞争力,要求奥巴马政府给中国贴上汇率操纵国的标签。 如果央行不进行干预,大量减持美债,汇率会以更快速度贬值,美国政府很可能在国内压力下指责中国操纵汇率,两国有可能开打“汇率战”。这样一来无疑会引发各国货币的竞相贬值,伤害全球经济。这种情况自然对中国也是不利的。 人民币过快贬值,固然有助于出口,但对中国经济会形成进一步看空趋势,进而造成资金的进一步外逃。这反而不利中国经济稳定发展。 故从这一角度看,人民币过度贬值其实于中国不利,需要遏制这种贬值趋势。

上述三种考量形成一股合力,使得中国在去年大量买进日债抛售美债。 在特朗普上台后,鉴于特朗普及其经济团队对中国表现出的“不友好”,为避免打汇率和贸易战,以及美元进入一个加息周期,中国抛售美元维持人民币的相对稳定,会延续一段时间,外储会进一步减少。 但是否还会继续大规模买入日本国债,则有待观察。中国去年买入的日债,大部分是1年以下的短期国债,看中的是其流动性,日本未来不排除加息可能,如果日元加息,中国购买日债的数量可能就会降低。 |

中国成日本第一债主 为避免与美国打“汇率战”?

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

奇葩!日本最不要脸的网红,居然还收获无数粉丝

日本央行料按兵不动 避险助美日创一个月新低

据日本共同社:日本卫生部将为2021财年寻求33万亿日元预算

全世界央行都在靠向日本央行 SEB偏向继续做空美元/日元目标直指100大关

安倍晋三因病闪退,留给日本新首相不少烂摊子!“安倍经济学”若能持续,日元恐要承压

日本疫情却迎来了第二波暴发 疫情之下日元何去何从

日本银行开始尝试数字日元,okex公链是否会助力

日本泡沫的破灭: 央行"矫枉过正", 股市一年蒸发50%, 房价崩塌, 奢侈娱乐一去不复返

美银美林:日本零售投资者增购美股 这对日元意味着什么?

避险失色美元走弱 日本6月制造业仍在恶化 美元兑日元拉升

日本泡沫的破灭: 央行"矫枉过正", 股市一年蒸发50%, 房价崩塌, 奢侈娱乐一去不复返

日本央行本周将按兵不动 对于日元影响已退居后座

日本央行扩大特别贷款计划规模!美元兑日元小幅走高

邦达亚洲:日本央行利率维稳决议偏鸽 美元日元小幅上行

美国银行:日本央行本周将按兵不动,对于日元影响已退居后座

受投资者获利回吐操作增多 东京股市明显下跌

日元短暂走强 日本破产潮将至 年内或超万家创七年之最!

疫情之下日本央行如何调节保汇率与放量

日本财务大臣麻生太郎:日本的大规模刺激并没有引发国债和日元抛售

日本央行紧急会议如预期维稳 退出75万亿日元借贷计划 美元兑日元短线微跌

重陷衰退泥潭 日本经济亟待重启

重陷衰退泥潭 日本经济亟待重启

保证金账户交易量翻番!疫情下大批日本人在家“炒外汇”……

日本外汇策略师竞相押注:日元有望升向100大关?

日本宣布进入紧急状态,分析师称疫情给了日本经济“最后一击”,美日有望上探110关口