作为执政党的自民党议员森山博司周一(3月12日)表示,他收到日本财政部的一份报告,坦承向上述学校出售公共土地的文件遭到窜改。 对于安倍晋三来说,此时再度爆发丑闻是个糟糕的时刻,因为特朗普总统大叹美国与其盟国的贸易逆差,安倍正在争取美国豁免对日本课征钢铝关税。 这场政治丑闻的加剧导致日元进一步走强,成为了日元多头觊觎美元兑日元(106.52, -0.2500, -0.23%)跌破100关口的新理由。 受交易资金流、投资者调整头寸以及货币政策分化的影响,美元兑日元有望自2016年以来首次跌破100大关。外汇交易员发现,现在,财务大臣麻生太郎因为一笔具有争议的土地交易而备受压力。 当地媒体上周末报道称,财政部将承认文件被篡改,有关调查的报告将于周一提交议会。反对党议员上周日(3月11日)表示,如果日本财务大臣麻生太郎证实政府篡改了文件,他必须承担责任。 Brown Brothers Harriman驻东京的外汇策略师Masashi Murata表示,2018年的交易主题是美元兑日元跌破100的风险,从基本面角度来看,汇率跌破这一水平并非是极端的情况。 本月美元兑日元跌至105.25,周一回升至106.60。目前交易员正密切关注105这一关键水平。美元兑日元或进一步下跌,并冲击100大关,而以下就是5大原因:

1、日本央行或将退出量化宽松政策 日本央行一直在缩减其月度购债规模,而购债计划作为量化宽松政策的一部分一直以来是压制日元上涨的。2月份,日本央行的债券持有规模已较上年同期增加约54万亿日元,为2013年7月以来最慢增幅,远远不及约80万亿日元的政策前瞻指引规模。购债规模的进一步缩减可能会导致日元的进一步走高。 日本央行行长黑田东彦上周明确表示,当前刺激计划仍将维持一段时间。有人担心,如果美元兑日元跌破100关口,央行可能会认为这损害了经济复苏的努力,那么可能会引发政策上的回应。不过,黑田东彦在3月2日的讲话表明,日本央行将在2019财年开始考虑退出刺激措施,他的这番言论使得市场对可能的货币正常化时机的猜测变得更多了。 三井住友银行驻东京的首席策略师Daisuke Uno表示,黑田东彦提及退出刺激意味着让市场为最终退出做准备,鉴于购债规模的减少,日本央行已经在为退出刺激措施做铺垫,只是没有这么明说而已。 2、日本1月份经常项目盈余已接近十年来的最高水平 日本经常项目盈余的扩大是对日元产生上行压力的另一个因素。相对这一最广泛国际贸易指标,日元走势作出相应跟进往往会有12个月的滞后。上周四的政府数据显示,1月份经常项目盈余已接近十年来的最高水平。

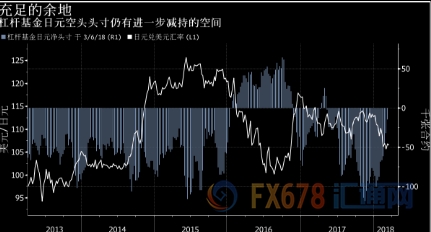

3、对冲基一直在逐步减持日元空头头寸 美国商品期货交易委员会(CFTC)汇编的数据显示,自1月9日以来,杠杆基金一直在逐步减持日元空头头寸。然而,由于这些基金所持日元头寸依然为净空头,因此其进一步减持空头可能会导致日元进一步走高。AMP Capital Investors Ltd。的Nader Naeimi和Kit Trading Fund Ltd。上个月曾表示,他们如今认定日元将会走强。

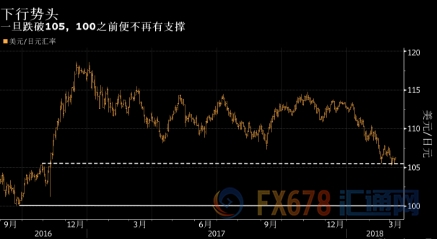

4、技术面上看,美元兑日元下行风险大 自今年年初以来,美元兑日元汇率一直处于下行趋势,并在3月2日触及105的关键支撑位。布朗兄弟哈里曼银行(BBH)的分析师Murata表示,105以下没有强有力的支持,所以一旦美元兑日元开始下跌就会跌的相当的快。

5、安倍经济政策或结束,弱势日元将随之终结 最后,随着牵涉首相安倍晋三的森友学园丑闻的持续发酵,日本财务大臣麻生太郎眼下正面临辞职压力。鉴于去年秋天赢得大选的情形还历历在目,这一丑闻或许不会伤害到执政的自民党的权力根基,但是安倍成为日本历史上执政时间最长领导人的可能性或许会受到影响。而安倍政府一直推行的是弱势日元政策。 正如Murata所言:“一旦安倍经济政策寿终正寝,弱势日元也就会就此终结。” |

日本土地交易丑闻愈演愈烈 美日恐失守100大关?

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

日本前幼儿园职员涉嫌偷拍男童并贩卖视频被捕 涉案人数逾500人

牛丼连锁“すき家”母公司年营收破1万亿日元 创日本外食业纪录

前佐贺市议因利用高龄女性认知功能下降骗取4145万日元,被判刑6年

日经平均股价一度上涨超过800点,徘徊在38,400点以上

日本千叶外房海岸发生连续冲浪事故,2人不幸遇难

香川老旧天文台举办最后一次观测会 望远镜将移至博物馆展出

日本和牛出口额创新高

日本福岛地方社区再造计划获成效

日本青少年自杀率下降得益于心理健康项目

日本企业女性管理层比例首次突破15%

外国人劳动政策放宽以应对劳动力短缺

日本推出新育儿支援政策应对少子化

鈴木えみ、夫との寝室別スタイルを告白「いびきがすごくて一緒には絶対寝ない」

倖田來未、ロサンゼルスで大胆スリットから美脚披露

武田真治、コスプレで別人級の変身!

ジェジュン、「ビジュアルショックだが、私はイケメンだとは思わない」

IVEユジン、故郷・大田でKリーグのキックオフセレモニーに挑戦

NewJeansダニエル、ファンへの感謝と不屈の決意を綴る長文メッセージ

(G)I-DLE、グループ名を「i-dle」に変更し新たなスタート

日テレ郡司恭子アナ、『ミヤネ屋』で結婚を生報告

本仮屋ユイカ、「名前で負けた」と感じた芸能人を告白

島袋寛子、透明感あふれる最新ショットが話題「白に白を重ねたような白」

川瀬もえ、愛車シビック公開で話題沸騰「渋い」「カッコよすぎ」

国民民主党、参院選候補者選定で「身体検査不足」への懸念が浮上

工藤静香、長女24歳誕生日に色鮮やかなワンプレート料理を披露