日本央行可能会在下次日元大幅升值时采用其最不愿意使用的工具来扩大刺激措施,那就是购买更多政府债券。 前日本央行货币政策委员会成员木内登英(Takahide Kiuchi)表示,央行青睐的选项——加深负利率——将面临首相安倍晋三政府的反对,因为它不受民众欢迎。 木内警告说,如果全球经济恶化,日元兑美元可能会从现在的110日元左右迅速突破100大关。 日本央行行长黑田东彦(Haruhiko Kuroda)上周表示,如果日元走势损害经济和通胀,他可能会采取新的宽松措施。他的言论令有关日本央行采取行动的猜测升温。黑田接受《朝日新闻》采访时说,央行有四个选项,其中包括通过购买政府债券来增加基础货币——这是日本央行在2016年放弃的政策。

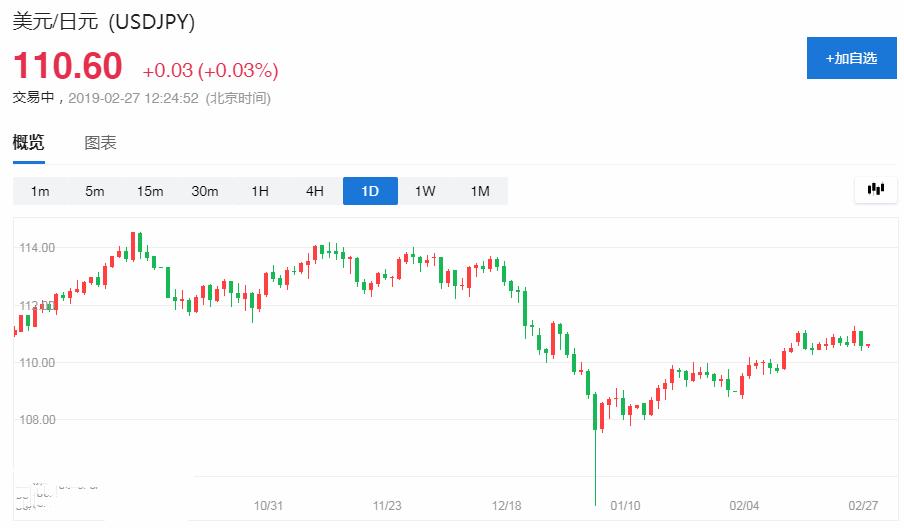

木内在东京接受采访时称,一种可能性是,日元升值促使政府增加支出以保护依赖出口的日本经济,而日本央行则通过购买更多债券来实现这一目标。 “直升机撒钱” “政府将发行债券为经济措施买单,这意味着如果日本央行购买更多政府债券,政府将感到高兴,”木内表示。木内曾支持2013年黑田的第一轮量化宽松(QE),但之后一直持反对意见,直到他2017年任期届满。木内说:“这近乎于直升机撒钱。我完全反对,但这是有可能的。” 日本央行货币政策委员片冈刚士(Goushi Kataoka)周三称,财政和货币政策协同作用以提高通胀预期至关重要。他在日本西部的一次演讲中表示,央行应该通过加码宽松措施来实现2%的通胀率。 通过购买日本政府债券来扩大银行体系中的现金规模是日本央行最不希望采取的做法,这可能会降低日本债市的流动性,同时不利于经济,木内说。他表示,尽管日本央行更倾向于以负利率为目标,但是,如果利率进一步低于当前的负0.1%,则将暗示经济陷入困境,这可能会在选举年打击选民情绪。 日元兑美元在2018年第四季度大涨近4%,因股市下跌促使投资者寻求避险,且对美联储进一步加息的预期减弱。随着市场复苏,日元下跌近1%。 现任野村研究所执行经济学家的木内表示,在全球对日本产品的需求放缓之时,日元兑美元破百将损害出口商的利润。 他说,政治压力可能迫使日本央行重新祭出基础货币目标——以空前的每年100万亿日元(9000亿美元)。 汇率问题最近在日本国会引发了激烈的辩论,安倍所在的执政党自民党面临4月地方政府选举,而日本参议院的选举将在夏季举行。 日本央行曾寻求通过每年增加80万亿日元基础货币来实现2%的通胀目标,但收效甚微。而在2016年9月,日本央行引入了所谓的收益率曲线控制——以短期利率和10年期国债收益率为目标,该央行购买债券现在主要用于管理这些利率。 CLO警告 木内还对那些一直在海外购买投资产品以寻求回报的银行发出了警告,由于日本央行的大规模宽松政策,这些投资产品的回报有所下降。 农林中央金库是大举买入由美国企业贷款打包而成的证券的金融机构之一。穆迪投资者服务公司称这种做法几乎不存在巨额亏损的风险,因为银行只购买评级最高的产品。 但木内认为,如果全球经济陷入衰退,企业可能难以继续经营,就连评级最高的贷款抵押债券(CLO)持有者也可能遭受损失。他预计到2020年全球经济衰退的可能性为三分之一,这对CLO市场构成考验。目前CLO市场尚未看到AAA级证券违约。 “CLO可能会遭受损失,包括其中最优质的证券,”木内说。“到目前为止情况还不错,但这并不意味着一切会一直好下去。” |

坐稳了 日本央行“直升机撒钱”可能又要来了

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

日本奥委会主席:零观众也是有可能的

日本1月核心CPI继续同比下跌

日本1月核心CPI继续同比下跌

民众狂存钱 日本要打新冠持久战

维持宽松货币政策 日本经济状况正在逐步改善

共同社:七成以上日本大企业认为日本经济今年复苏缓慢

《熊出没》大电影登陆日本,它能代表国漫,再度震撼全球吗

维持宽松货币政策 日本上调经济增长预期

搬家都会向邻居问候的日本人,要放弃这个传统了?

日本财政状况“极为严峻” 货币政策“局限”凸显

日媒:东京奥运会让日本骑虎难下!

日本去年核心CPI下跌0.2%

日本称东京奥运会不可能再次推迟

日本2020财年经济预计萎缩5.6%

七成以上日本大企业认为日本经济今年复苏缓慢

湖北最高レベルの防疫装備を河北支援に投入

七成以上日本大企业认为日本经济今年复苏缓慢

疫情遏制消费 日本家庭现金和存款额创新高

日本央行宣布延长企业融资优惠政策期限

日本11月核心CPI创10年来最大降幅

网传富士山无雪,日本民众:难道火山真的要爆发吗?

大型制造业企业信心指数继续回升 东京股市小幅上涨

疫情遏制消费 日本家庭现金和存款额创新高

日本央行宣布延长企业融资优惠政策期限

日本11月核心CPI创10年来最大降幅