转自微信公众号 羽扇观经(ID:guanchacaijing) 作者:久华 扇子公主按:欧日搞货币战,为了防止通货紧缩,结果,央行放出的水不但没能流入实体经济,银行反而把钱锁在了保险箱,钱最终都流回了央行。 率先搞QE的美国及时收手,已经在加息路上了。欧洲日本还准备让负利率越走越远。 接下来欧洲央行正研究直升机撒钱,就是央行直接给企业和个人贷款,而日本更是准备对贷款实行负利率,就是说贷款给企业,银行还要倒贴。 他们疯了……

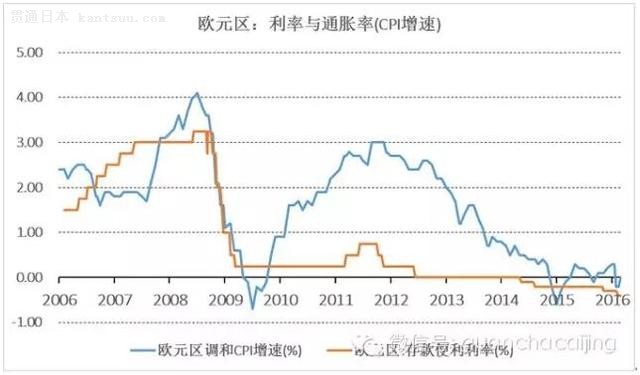

近日,欧洲、日本央行的负利率货币宽松游戏愈演愈烈。自3月16日下调存款便利利率至-0.40%、基准利率至0%后,欧洲央行于4月21日决定维持利率不变,并计划从6月份开始买入公司债。 欧央行行长德拉吉表示,欧央行已做好准备动用一切可用的工具,包括进一步下调所有的主要利率,以确保通胀重返目标水平。 而日本央行将于4月27日至28日召开货币政策例会,彭博报道日本央行除了已经实行的存款负利率外,正考虑通过向银行进行负利率贷款。存款负利率意味着要倒交保管费,已很夸张;而贷款负利率则意味着,主动借贷者还能收获贴息,实在有悖金融逻辑。 负利率政策对金融基本逻辑的破坏,会慢慢显露出不良后果。而欧日央行也并非不知道这是饮鸩止渴,负利率暗含着一种绝望:央行已经别无选择。 通缩与负利率 防止通货紧缩是欧、日央行实行负利率政策的重要动因。 次贷危机后,欧央行为抗击通货紧缩,在2008-2009年将利率迅速降低至接近0%的水平,成功使通膨率反弹到3%左右,效果立竿见影。

但兴奋剂的作用终归只是一时,超低利率并不能长期维持通胀在合理区间。2012年后CPI增速持续下滑,即使欧央行降息至0%长达两年也于事无补。眼看着CPI增速逼近零,欧央行只能在2014祭出“负利率”的损招,即使“杀敌一千自损八百”也在所不惜了。 遗憾的是,利率的持续下调并没有使CPI大幅反弹,仍在零点附近徘徊,通货紧缩的阴影挥之不去。欧元区的存款便利利率也就从0%一路下调到-0.10%、-0.20%、-0.30%、-0.40%。当负利率的空间用尽,欧央行的负利率政策也将走到尽头。

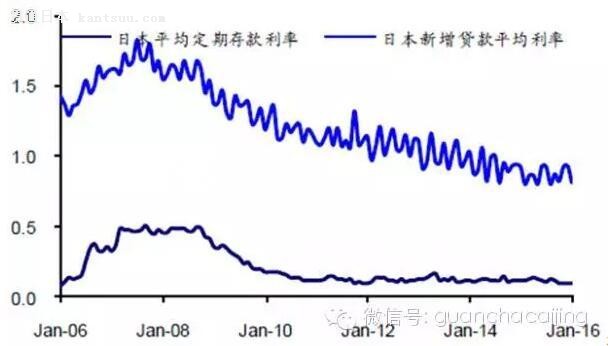

日本的情况也类似:次贷危机后,日央行以6年的极低利率时期使日本脱离了通缩的泥潭。在随后通胀率迅速下降的过程中,日央行并未进一步降息,知道通缩的阴影重新出现,才使出“负利率”的邪门功夫。 为何欧、日央行这么害怕通缩呢?简单说就是:通缩意味着货币购买力随时间流逝越来越高。持币者不仅无需劳动,甚至无需投资就可以让自己越来越富裕,要做的仅仅是把钱锁在自家保险箱,坐等升值即可。 而对真正借贷扩大生产的企业,则要面临更高的实际融资成本(还款时点的本金购买力已超过借款时水平)。 通缩对消费和投资都是毁灭性的打击,从而导致经济下滑。而经济下滑与通缩会相互反馈强化,经济体很难从中走出来。日本经济在通缩边缘徘徊了25年,一直没有走出来。

从图中可以看到,日本从90年代初开始就一直在通缩边缘徘徊(CPI在零点附近波动),而经济增长也一直陷于停滞,GDP直到现在也未超过90年代的水平。 而从银行体系来看,近年来除了法定存款准备金,银行很喜欢在日本央行存放巨量的超额准备金,目前已超过日本基础货币发行量的2倍多,很符合前面“把钱锁在保险箱”的描述。日本这些年来拼命QE印钞,结果都让商业银行搬运回来存在央行了,可谓徒劳无功。

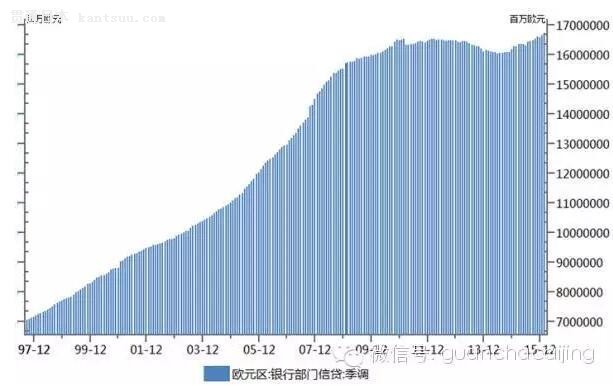

负利率的效果如何? 日本央行今年2月开始对超额存款准备金征收负利率,目的就是把这些钱从央行账户赶到实体经济中。 但真实效果如何呢?在2月份开始负利率之后,日本3月超额准备金继续增加,达237万亿日元历史高峰,较2月份增加5.2%。以目前的情况看,0.10%的保管费水平仍不足以将银行的资金赶出央行账户。 而在欧元区经验看,负利率政策虽拉低了存贷款利率,但并未增加信贷和投资。欧洲的银行出现了类似于日本的情形:央行放出的水不但没能流入实体经济,反而流回了央行。

实体经济资金需求极度疲弱,是刺激效果不佳的根本原因。企业方面,尽管企业存贷款利率大幅下行,企业贷款额却几乎没变,存款还有所提高,反映实体需求疲弱。银行在没有合适的信贷投向的情况下,只能将超发的货币存回央行。即使欧央行于2014年开始实施了负利率政策,仍不能改变这种趋势。

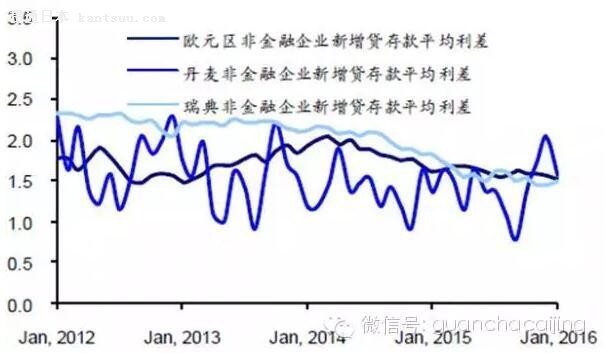

况且“负利率” 类似于“七伤拳”之类的邪门功夫,副作用很难说小于“通缩”。欧日央行使出这一招,想必也是绝望之下的艰难决定,但政策前景其实难言乐观。 银行体系的困境 借方需给贷方支付利息是基本的金融逻辑,体现了货币在一定时间内的使用价值。在极端的优惠条件下,不收利息已经是极限情形。破坏这种金融逻辑的结果,必然是货币体系的困境。超低利率甚至负利率政策中,首先受到挑战的是银行系统。 在负利率环境下,商业银行难以将央行存款利率下降的成本全部转移给客户,而贷款利率在资金充斥的环境下不断下行,使得存贷利差不断收窄。已实行负利率的欧元区(2014年起)、瑞典(2009年起)等国都可以见到存贷利差的收窄。而日本在之前长期的超低利率环境中,也出现了利差收窄:

存贷利差的收窄对银行的稳健经营构成了威胁,使得银行的存贷差越来越难以覆盖贷款的风险成本。根据大数定理,总有一些贷款要违约的,这个违约率并不会因为央行拼命发货币就下降。 当存贷利率下降到贷款违约所带来的损失率时,银行体系也就岌岌可危了。从下图可以看到,欧洲几家代表性银行的股价在2014年初实行负利率后,不断下行。很难说两者没有关联。

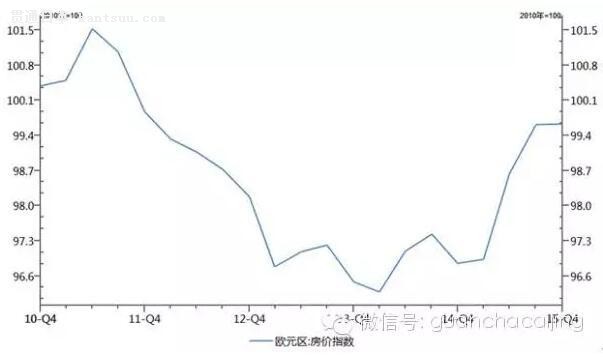

与银行面对类似困境的,还有保险公司、养老基金等主要投资于低风险债券/存款的金融机构。由于无风险利率的消失(甚至为负),这些机构难以找到满足其保单所需收益率的低风险产品。 虽然利率的下调会给这些机构带来暂时的资本利得,一旦利率在负值区间稳定一段时间,这些机构存在的价值就将受到根本的挑战。设想如果投资人养老金账户里的资金只会越来越少,谁还愿意往里面投资呢? 助长投机 负利率对金融体系的扭曲,并不仅限于银行保险机构的困境。由于国债等低风险投资工具的利率已进入负值区间,金融市场中的过量资金只能转而进入更多风险更高的领域。从而推高风险资产价格,催生出泡沫。 目前欧洲已经见到的资产价格泡沫,有公司债券价格的过度上涨,也有股票市场连绵数年的大牛市。欧元区房价指数在2014年初负利率之后,出现了反弹。

负利率的穷途末路 银行保险机构的困境,投机助长的资产价格泡沫,再加上欧元近年来的大幅度贬值,其实已影响到欧元区金融体系的稳定。 在目前利率降到-0.40%的情况下,欧元区进一步降息的空间已然不大,但负利率刺激的效果也已显露出疲态。而对于日本,从2月开始的负利率似乎没有看到明显的效果。 目前对欧元区货币宽松的新议题叫“Helicopter Money”,直译过来就是“直升机撒钱”,即由中央银行直接发放贷款给个人和企业。而日本央行正考虑给银行直接发放负利率的贷款——这些都是降息走到穷途末路后的疯狂想法。 毕竟对于经济来说,降息只是暂时的兴奋剂,初用见奇效,却不能一直指望它提高运动员成绩。降息到“负利率”的话,就有过量服药的嫌疑了。 欧洲与日本经济都有其内在的深刻问题,解决这些根本性问题才是增长的关键。但欧日选择的解决方案,不是正视这些问题,而是盲目降息宽松。 对于这个问题,美国其实清醒许多。美国虽然是率先进行QE的国家,也曾提出过负利率设想,但在服用了七年兴奋剂后,美国已决定断药,并重回加息轨道。 客观来说,这对跟在美国身后降息/QE的欧日不太厚道,造成的全球金融动荡也是有目共睹的。 而中国在降息问题上则比美欧日谨慎许多,货币政策与汇率政策的稳定性在大国中首屈一指,超低利率、零利率、负利率在中国从未出现过,人民币汇率的波动率也很低,为促进国际金融稳定做出了重要贡献。 中国决策者深知,货币不能解决国内经济的所有问题,甚至只能暂时拖延问题,推进国内各领域改革、加紧供给侧调结构与产业创新升级,是中国经济再上新台阶的必由之路。 欧日的负利率游戏,只是舍本逐末的闹剧。 |

疯了!这就是欧洲日本搞货币战的结果

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

5名中国人涉嫌在日本使用DOCOMO账户非法提款被捕

日本央行从日本股市获利560亿美元

中国市場に根ざした外国銀行を目指して 中日金融の協力発展を支援するみずほ銀行

日本央行料按兵不动 避险助美日创一个月新低

为应对疫情的长期化 日本5大银行同意向全日空融资4000亿日元

日本央行公布利率决议 保持利率和资产购买计划不变?

中国、8月の銀行外貨取引は4千億円の赤字 外貨管理局

全世界央行都在靠向日本央行 SEB偏向继续做空美元/日元目标直指100大关

担心负利率对中小银行造成伤害 日本央行在此政策上一直裹足不前

銀聯無界カード登場 銀行カードはデジタル化新時代へ

日媒:人民币跨境支付系统全球影响力增强

日本瑞穂银行将对纸质存折收费 或引发其他行效仿

北海道2020年度经济增长为负5.7% 或创历史新低

日本九州暴雨已致72人死亡 近1万4000栋住宅遭受影响

日本银行开始尝试数字日元,okex公链是否会助力

日本人为何告别“现金主义”?

日本金融服务管理局负责人ENDO: 日本的地区银行必须改革其业务模式的事实不变

“日本化”是逃不开的宿命吗

日媒:丰田联手三大银行支持日本太空开发

日本央行维持利率不变 如何在股市泡沫中管理风险

日本央行今日发布利率决议,重要经济数据一览

日本央行宣布维持利率不变 提高特别贷款计划规模

日本央行维持利率不变,提高特别贷款计划规模至约110万亿日元

日本负利率政策的目标与现实

日本政府讨论绑定个人编号与银行账户