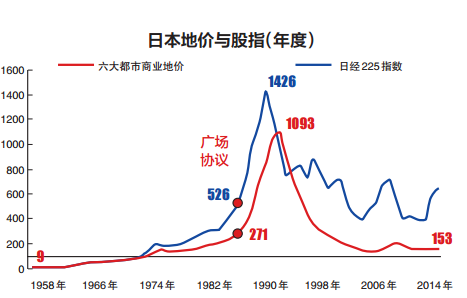

广场会议的会期只有一天,从上午11点半开始到下午4点半结束,其中实际留给协议的时间只有20分钟。作为公开发布的共同声明,这份文案其实已经拟好,会议期间只是让各国财长再审议一下。 协议的文本草案形成过程自有一番拉锯争吵,不必多说,仅是遣词酌句上就煞费苦心。 比如,对“美元贬值”的表述,通篇没有这个提法,而是从另一方向上说成“非美元货币的升值”。实质上没什么区别,这么说不过是给此前一直高喊“强大的美元”的美国留个面子,至少在字面上不至于让人觉得美国货币政策180度大调头。 剩下的时间,则是各国财长在具体数字、各自责任等操作层面上的讨价还价。这些内容才是广场会议真正的焦点。与会人员拿到了“关于市场干预的要点”,但被标注为“no paper”,即“不存在的文书”。“通货黑手党”们在这一点上没有什么变化。 关于广场会议召开的日期,有一个流传很广的说法——“日本人的小诡计”。因为9月22日是星期天,第二天金融市场开市,各国就要开始出手行动了。由于时差的关系,日本将成为第一个国家。但是9月23日是日本的秋分假期,金融市场继续休市。日本故意隐瞒此事,让德国第一个出头探路。 实际上这是讹传。根据大场智满的回忆,选择9月22日召开会议,一方面是会议内容保密的需要,另一方面是里根政府要在23日发布新的外贸政策,平息国会里的贸易保护情绪。这套新政策会批评不少美国的贸易伙伴国,“广场协议”在这之后发布会很尴尬。 大场智满在广场会议上向各国财长说明,23日是日本的秋分假,金融市场会休市。那是在回应原西德联邦银行总裁培尔“日本不守信”的指责时附带说明的。 在广场会议的五国中,德国本来就对日本耿耿于怀。因为在共同声明中,德国和日本是仅有的两个被指名道姓提出来的“贸易盈余国”。说白了就是这两国在挣世界的钱。挣钱多的自然在这次联合干预中要多出钱出力,受“广场协议”负面影响也会更多。 日本是当时的第一大出口国和贸易盈余国,树大招风,没什么好说的。盈余数字小得多的德国就很不情愿“陪绑”。事实上,“广场协议”中“日本还有其次的德国的经常收支存在盈余”的表述,是美国力主写明的,其目的也在于安抚日本,不使其显得孤立。 在草拟“广场协议”共同声明的伦敦G5财长代表会上,德国代表曾对此提出反对:“小动物怎么能和大象同乘一条船?”美国代表当即回应说:“小象和大象当然要乘一条船。” 德国代表说德国是小动物,是要跟大象日本划清界限;美国代表说他们是小象,一下子又把他们拽回大象旁边。 德国指责日本不守信,是因为在1985年1月时,美元在欧洲金融市场忽然升值,G5以德国为中心,进行过一次干预行动,德国、美国都卖出美元,日本却没有任何举动。 大场智满解释说当时日元兑美元汇率稳定,不需要进行干预。随后又说明了日本的秋分假,表示日本这次的行动会稍晚。培尔仍很不满地说:“怎么又找到这样一个理由。”整个会场都笑了起来。 当时,各国财长们激烈的讨价还价已经接近尾声。最终达成的结果是,五国一致行动,卖出美元,总规模大约180亿。其中,美国和日本各负担30%,德国25%,法国10%,英国5%。预期使美元贬值10%至15%。 9月23日,拉低美元之战正式打响。除日本外,G5其余四国分别在金融市场开市后抛售美元。再加上广场会议的高调宣扬,金融市场已经明确G5的意图,卖出美元成了当天的一致行动。 效果立竿见影。当天,欧洲市场上美元兑日元的汇率由1∶242降到1∶230,降幅接近5%。美国市场反应更敏锐,纽约市场上,美元兑日元以1∶225收盘。 一天后,轮到日本出手了。相对封闭的日本金融市场,表现确实让人费解。东京外汇市场的美元兑日元汇率开盘价是1∶230,基本与此前国际市场的收盘价持平。当天,日本银行向市场上抛售了12亿美元,市场竟然无动于衷,收盘是1∶230.4,日元居然略微贬值。 不过,东京外汇市场毕竟拗不过世界金融大势,日本大藏省、日本银行也不断加力,到10月份,美元兑日元的汇率达到1∶210。“广场协议”要美元贬值10%至15%的目标基本实现了。 时间若是就此截止,“广场协议”似乎可以宣告成功。但时间在一天天推进,日本也越来越焦躁地发现,日元升值成了脱缰的野马,拦不住了。 日元升值恐惧症 “广场协议”签订之后,日本大藏省藏相竹下登在回答记者提问时,心情很好地开着玩笑:“我的名字叫‘登’,日元自然就要‘升’。”在日语里,“登”和“升”谐音。 到了1986年1月,日元升值的趋势持续,兑美元汇率逼近了200∶1。又有记者就汇率问题追问竹下登,他还是很轻松地回答:“那1美元兑换199日元又怎么样?兑换190日元是不是有问题呢?各个行业不一样,能够接受的环境也不是完全没有。” 一句话引爆市场。1月24日,路透社转发竹下登的这番话,行文是“竹下藏相明言可以接受190左右的日元汇率”。 卖出美元!买进日元!金融市场近乎疯狂。 眼看日元升值狂飙突进,竹下登赶紧出来解释,他的意思是“1美元兑换199日元和200日元没有很大区别”,避免汇率突破200的心理关口造成市场恐慌。竹下登还对媒体满腹牢骚:“痛感作为通货政策负责人的发言,应该统一到‘只有上帝知道’那句话上去。今后不管问我什么问题,只要是有关通货,就回答‘只有上帝知道’。” 追究到底是竹下登“大嘴巴”还是媒体曲解了他的本意,已经没有意义,金融市场的操盘手们,认定日元还有巨大升值空间,不断买入日元,抬升日元汇率。 1986年2月10日,日元兑美元汇率突破190,10天后突破180,到3月17日达到二战后最高值174。日本大藏省坐不住了,对金融市场的干预调转方向,大笔抛出日元。 然而一切都是徒劳,是年5月12日,日元突破了1美元兑换160日元。 第二天,美国财政部长贝克发表谈话:“美元与日元的关系已经进行了充分调整,不会继续压低美元了。”日元升值这才得到喘息之机。 贝克算是帮了“老朋友”竹下登的一个大忙。日本大藏省卖出日元的干预操作于事无补,竹下登几次三番找到贝克,要美国出手相帮。他还是拿自己的名字说事:“我的名字叫‘登’,可是我的人气却在‘降’。” 贝克帮的不只是竹下登,还有日本的自民党。当时,日本即将进行选举。快速升值的日元让日本产业界忧心忡忡,直接危及了自民党的支持率。贝克适时出手稳定日元汇率,日本自民党最终在这次选举中取得了压倒性胜利,中曾根康弘继任首相。在更替频繁的日本政坛中,执政五年的中曾根康弘是少数的“长命首相”之一。 天下没有免费的午餐,贝克的“忙”不是白帮的,这是一场政治交易,“还账”的是竹下登的继任者宫泽喜一。 1986年7月,中曾根康弘调整内阁人员,竹下登去自民党担任总干事,宫泽喜一担任大藏大臣。时任日本外相的安倍晋太郎(现任日本首相安倍晋三之父)和竹下登、宫泽喜一是当时日本自民党的“三巨头”,并称“安竹宫”。不过这三人并不是一条心,政见不同,各有派系。宫泽喜一原本就是“广场协议”的反对者。 按照日本大藏省的惯例,新藏相到任,各局局长要带着自己手下的一班科长去大臣办公室述职。可刚上任的宫泽喜一却传话:“请各局局长一个人来。”而且述职不是白天,是下班后的半夜。 时任日本大藏省国际金融局局长内海孚回忆,那次述职“极不一般”,“宫泽见到大家一开口,就说:‘广场协议的时候,并没有清楚地决定日元升值到什么程度,这很失败吧?’” 宫泽喜一很清楚,日元快速升值是他最急需处理也最棘手的问题。上任伊始,他第一次接受记者采访就对外明确表态吹风:“日元兑美元汇率应该稳定在160至170之间的水平上。” 可惜,宫泽喜一的话没有竹下登那么“立竿见影”,频繁的干预措施也没有效果,日元兑美元汇率始终在160以下。宫泽喜一在回忆录中写道:“整个日本都患有日元升值恐惧症了……即使在晚上开会的时候,也有人问,‘大臣,今天日元又涨了好几块,怎么会这样呢?’” 宫泽喜一也找到美国财政部长贝克,要求两国共同稳定汇率。贝克对他没有那么好说话,开出不容讨价还价的条件:日本要扩大内需,方法是下调利率。 贝克这时要解决的,是“广场协议”没能解决的美国对日贸易逆差。 “广场协议”签了,美元贬值了,日元升值了,一切似乎都按照美国的设想进行着。但是,美国正在体会的却是“J曲线效应”的阵痛。 “J曲线效应”是一个经济学现象,即本国货币贬值后,最初发生的情况往往正好相反,经常项目收支状况反而会比原先恶化,进口增加而出口减少,经过一段时间,贸易收入才会增加。因为这一运动过程的函数图像酷似字母“J”,所以这一变化被称为“J曲线效应”。 以日本的统计数字来看,1986年出口额用日元计算为35兆3000亿日元,比前一年减少16%,但以美元计算却达到2092亿美元,反而增加了19%。 于是,美国又生一计:要求欧洲、日本下调利率以增加内需。而下调利率还有一个效果是资本外流,美国自然成了吸金池。此举可谓“一石二鸟”。 1986年10月31日,美日财长发表共同声明,日本以下调利率为代价,获得了“日元美元的汇率调整已经和现在的经济基础条件大致相符合”的公开表述,向市场发出日元不再升值的信号。 日元的汇率稳定了,时间却极为短暂。 年底,日本大藏省公布的1987年年度预算仍然是紧缩型,没有增加内需的动向。这在贝克眼中无异于“言而无信”。“你做初一,我做十五”,贝克随即暗示认可美元继续贬值。 1987年1月19日,日元突破了1美元兑换150日元大关。 宫泽喜一的所有努力,在外汇市场上基本都没有反应。直到1988年12月辞去藏相之职,他也没能拦住日元猛烈的升值。 泡沫粉碎 日元涨势凶猛,日本急迫地展开货币外交。1987年2月21日,G5财长会议在法国巴黎卢浮宫召开,五国达成“卢浮宫协议”,表示要促进汇率“稳定在目前的水准附近”而紧密合作。 从表面上看,“卢浮宫协议”宣告了“广场协议”的终止,但它根本没有阻止住“广场协议”绵绵不绝的后续影响。 根据“卢浮宫协议”,各国开始联合干预市场的行动,买入美元。但是这一次,各国的货币仿佛投入了黑洞,美元还是一路贬值下去。 3月30日,日元行情为1美元兑换145日元,突破了“卢浮宫协议”约定的底线。日本及各国的干预行动失败了,“卢浮宫协议”签订仅仅一个多月,就宣告无效。 此后,日元继续高歌猛进。1988年初,日元汇率达到1美元兑换120日元的水平,比“广场协议”前升值一倍。进入上世纪90年代,日元最高达到了1美元兑换80日元左右,是“广场协议”前日元汇率的三倍。 几家欢乐几家愁。 愁的是宫泽喜一这样的日本财政高官和日本产业界,他们对日元升值的潜在影响忧心忡忡,而绝大多数日本人,却享受着暴发户一样的狂欢——因为汇率的变化,他们手里的日元可以换来更多的美元,财富在短时间内实现了翻倍增长。 上世纪八十年代中后期,日本人是世界最大的“土豪”。 日元升值,对出口确实影响剧烈,但在“J曲线效应”的作用下,以美元结算的账面仍在增长。而另一方面,日本的对外资本输出,却在“强大日元”的支撑下牛气冲天。 买买买!攥着大把美元的日本人开始在美国大肆购买。普通购物还好,令美国人感到不安的是,日本人仿佛能买下整个美国,“美国正在变成日本的第四十一个县”。 在这个看起来有些疯狂的过程中,出现了不少让人瞠目结舌、匪夷所思的事情。一栋美国大楼打算卖给日本人。美国人报价4亿多美元,双方谈妥,就等日本人付钱交割了。日本人忽然拿来了新的合同书,上面写的价格是6.1亿美元。美国人莫名其妙。日方人员解释说,他们的老板头一天在吉尼斯世界纪录里看到,历史上单个大楼出售的最高价是6亿美元。他们想要打破这个纪录。 到了1989年,日本人购买美国资产达到了顶峰。这一年的6月,索尼公司以34亿美元购买了美国娱乐业巨头、美国文化象征之一的哥伦比亚影片公司。此前,三菱公司已经以14亿美元购买了更重要的美国国家象征——洛克菲勒中心。这个代表着美国资本主义进入全盛时期的建筑属于日本人了。 日元升值似乎并没有影响到极度依赖出口的日本经济。1988到1990年,日本经济的增长率都保持在5%以上,仍是同期世界上发展最快的国家之一。有不少经济学者以此作为论据,认为日本经济“失落十年”并非“广场协议”所致。 但是,这一时期日本经济繁荣的外表,却是一个华丽的肥皂泡,体积越大,也越濒临破碎。吹大这个泡沫的根源,无疑就是“广场协议”。 日元在短时间里的剧烈升值和金融市场在短期里的自由化,实际上已经掏空了日本经济的内在发展动力。实体经济受到的巨大冲击,被汇率变化产生的账面数字掩盖着,而日元升值直接带来的收益,使金融投机成为最简单有效的获利模式,金融、地产的热度提升到了顶点,经营者和投资家都豪情万丈,悄然间累积了大量的金融泡沫。 从1987年开始,为了抑制日元的进一步升值,日本采取了宽松的货币政策,连续五次降低利率,把中央银行贴现率从5%降低到2.5%,不仅为日本历史之最低,也为当时世界主要国家之最低。过度扩张的货币政策,造成了大量过剩资金,通过各种渠道流入火热的股票市场和房地产市场,进一步刺激了股市和楼市的高涨。由此造成的不良债权问题越积越重,随之贯穿了整个1990年代,成为日本经济的沉重包袱。 宫泽喜一在1991年12月当上了日本首相,非常不走运地正好赶上日本经济泡沫的破碎,接手了一个“烂摊子”。 宫泽喜一在回忆录中写道:“政府也好民间也好,对当时不良债权的实际情况都不是很了解,以为只要硬撑着,股价和地价还会上去。这样的乐观论处于支配地位,结果就是处理不良债权为时过晚……” 日本银行意识到金融风险是在1989年,是年5月,日本开始转入金融紧缩,到1990年8月共五次上调利率。金融政策由松到紧的急剧转向,成了刺破日本经济泡沫的直接导火索。 日本经济在1991年“硬着陆”,经济增长速度急转直下,当年只有2.9%。上世纪90年代的十年中,日本经济的年均增长率不足1.5%,几乎陷于停滞,因而被称为“失去的十年”。而此后,日本经济再没有恢复“广场协议”前奇迹般的增长速度,持续低迷,“失去的二十年”之说亦有之。 不过,即便是“失去”了十年或二十年,日本也仍是世界上最发达的国家之一,在世界第二大经济体的位子上坐了二十多年,直到2010年,才被创造了新的经济发展奇迹的中国取代。 “广场协议”究竟是不是日本“失去十年”的元凶,在经济学界难有定论,但它至少是拉开了日本经济衰退的序幕。其波澜起伏的后续影响,值得中国借鉴。 至于“广场协议”是美国搞垮日本的阴谋说,不足为信,多被经济学家付之一笑。不过,能在“广场协议”幕后偷着乐的,也真的只有美国人。 1989年,日本三菱公司买下洛克菲勒中心花了14亿美元。1995年,因为经营不善,三菱公司将其以3亿美元现金加8亿美元债务,赔本卖回原主。 美国人赚的可不光是这笔钱。 1989年时,1美元能换160日元,1995年,1美元只能换80日元。即便美国人还是用14亿美元买回洛克菲勒中心,他们光靠汇率就赚了一半。 |

广场协议:导致日本“失去十年”的日元升值始末

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

日本前幼儿园职员涉嫌偷拍男童并贩卖视频被捕 涉案人数逾500人

牛丼连锁“すき家”母公司年营收破1万亿日元 创日本外食业纪录

前佐贺市议因利用高龄女性认知功能下降骗取4145万日元,被判刑6年

日经平均股价一度上涨超过800点,徘徊在38,400点以上

日本千叶外房海岸发生连续冲浪事故,2人不幸遇难

香川老旧天文台举办最后一次观测会 望远镜将移至博物馆展出

日本和牛出口额创新高

日本福岛地方社区再造计划获成效

日本青少年自杀率下降得益于心理健康项目

日本企业女性管理层比例首次突破15%

外国人劳动政策放宽以应对劳动力短缺

日本推出新育儿支援政策应对少子化

鈴木えみ、夫との寝室別スタイルを告白「いびきがすごくて一緒には絶対寝ない」

倖田來未、ロサンゼルスで大胆スリットから美脚披露

武田真治、コスプレで別人級の変身!

ジェジュン、「ビジュアルショックだが、私はイケメンだとは思わない」

IVEユジン、故郷・大田でKリーグのキックオフセレモニーに挑戦

NewJeansダニエル、ファンへの感謝と不屈の決意を綴る長文メッセージ

(G)I-DLE、グループ名を「i-dle」に変更し新たなスタート

日テレ郡司恭子アナ、『ミヤネ屋』で結婚を生報告

本仮屋ユイカ、「名前で負けた」と感じた芸能人を告白

島袋寛子、透明感あふれる最新ショットが話題「白に白を重ねたような白」

川瀬もえ、愛車シビック公開で話題沸騰「渋い」「カッコよすぎ」

国民民主党、参院選候補者選定で「身体検査不足」への懸念が浮上

工藤静香、長女24歳誕生日に色鮮やかなワンプレート料理を披露