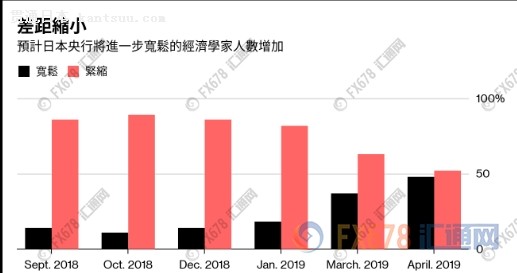

【日本央行利率决议来袭 宽松预期或助美日迎来200点行情】周四(4月25日)亚洲时段,美元兑日元暂时在112.15附近震荡,虽然窄幅震荡逾一周后在隔夜一度创近四个月新高至112.40,但相对于其他货币对的波动,美日汇率的波动相对较小,主要是因为日内将迎来日本央行利率决议,市场存在一些观望情绪。(汇通网) 周四(4月25日)亚洲时段,美元兑日元暂时在112.15附近震荡,虽然窄幅震荡逾一周后在隔夜一度创近四个月新高至112.40,但相对于其他货币对的波动,美日汇率的波动相对较小,主要是因为日内将迎来日本央行利率决议,市场存在一些观望情绪。不过,市场普遍预期日本央行将偏向更加鸽派,美元兑日元有望延续涨势,中线目标可以看向去年11月份高点114.20附近。 日本央行料将维持政策不变,悲观看待通胀前景 分析师普遍预计,日本央行周四料将维持货币政策不变,并预期通胀率未来三年仍然达不到2%的目标,暗示央行在可预见的未来不会撤回大规模刺激政策。 据汇通网观察,鉴于手中的政策工具越来越少,央行官员已明确表示,仅仅是通胀疲软并不会触发新的宽松政策,只有当日本经济复苏有脱轨危险时,央行才会出手。但全球需求放缓以及贸易紧张局势不断发酵,已损及日本的出口和企业信心,央行对于日本经济将继续温和扩张的预期也面临考验。 同时给前景蒙上阴云的,还有10月上调消费税计划带来的不确定性,一些分析师预计日本央行将在未来几个月内调整前瞻性指引,以便让市场更清晰地了解利率还将在多长时间内处于极低水平。 东短研究首席经济分析师加藤出表示,如果日本央行要下调通胀预估,那么调整前瞻性指引或许是选项之一,但日本央行这次可能不会这么做,因为市场已预计任何升息将是一段时间以后的事。 分析师认为,在周四结束的两日政策会议上,日本央行料将维持短期利率目标在负0.1%不变,并维持引导长期收益率在零附近的承诺不变,该央行料将重申继续购买公债和上市交易基金(ETF)等资产。 据消息人士对表示,在周四将公布的季度预估中,日本央行可能还会下调截至2020年3月的当前财年的增长和物价预估。央行还会预计2021财年通胀率将高于1.5%但不到2%。这一预估将强化市场上一个占据主导的观点,即风险加大和通胀放缓将使主要央行不会在短期内缩减危机时期的政策。 根据去年采用的前瞻性指引,鉴于今年消费税上调对经济的冲击等不确定性,日本央行承诺在“较长时间”内维持极低利率。一些分析师表示,日本央行可能微调措词以安抚市场。 摩根大通证券首席日本分析师Hiroshi Ugai表示指出,日本央行可能延长其前瞻性指引,并承诺维持当前货币宽松至少到2020年,日本央行周四可能微调措词,不过大多数分析师预期会在今年稍晚才会做出这类调整。 分析师提醒,延长宽松亦会加重地区性银行的压力,由于人口老化及借款者迁居至大城市,这些地区性银行已面临获利下滑。根据目前的预测,日本央行预期2020年3月止财年的核心通胀率将触及1.1%,下一财年则加速至1.5%。这远高于调查预估的本财年通胀率0.7%及下财年的0.8%。 半数经济学家现在预计日本央行的下一步行动将更加宽松 据的一项调查显示,大约一半的经济学家现在预计日本央行的下一步动作将是货币宽松,其中三位受访者认为本周就会有动作。 接受调查的48位经济学家中的其余45位表示,他们预计日本央行将在至4月25日为止、为期两天的会议中将保持政策不变。预计日本央行将进一步宽松的经济学家人数近几个月来急剧上升,从12月份的14%上升至本月的48%,因为经济增长放缓,通货膨胀低迷。在2018年4月,超过90%的人表示下一步行动将会收紧政策。 经过六年的激进货币刺激措施后,日本的关键通胀指标仍低于1%,不及日本央行目标的一半。包括美联储在内的其他央行最近也采取偏鸽立场,使外界更加预期日本央行将会效仿。

市场反应预测: 考虑到美元指数的强劲表现,隔夜美元指数一度刷新近两年新高至98.19,而且市场对美国一季度GDP数据的预期比较乐观,美元指数短线偏向延续涨势;而日本央行如果偏向更加鸽派,日元偏向进一步走弱;技术面美元兑日元初步顶破了3月5日触及的近四个月高点112.12附近阻力,短线也偏向多头,初步目标看向12月18日高点112.86附近,中线目标看向11月12日高点114.20附近。 若意外失守布林线中轨111.39附近支撑,则增加后市下行风险。此外,北京时间14:30,日本央行行长黑田东彦将出席新闻发布会并发表讲话,投资者也需要予以关注。

(美元兑日元日线图) 北京时间8:20,美元兑日元现报112.20/21。 |

日本央行利率决议来袭 宽松预期或助美日迎来200点行情

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

日本1月核心CPI继续同比下跌

日本1月核心CPI继续同比下跌

民众狂存钱 日本要打新冠持久战

维持宽松货币政策 日本经济状况正在逐步改善

共同社:七成以上日本大企业认为日本经济今年复苏缓慢

维持宽松货币政策 日本上调经济增长预期

日本财政状况“极为严峻” 货币政策“局限”凸显

日本首都圈进入紧急状态后上班族人流变稀疏 仍未达到预期效果

日本去年核心CPI下跌0.2%

日本2020财年经济预计萎缩5.6%

日本首都圈进入紧急状态后上班族人流变稀疏 仍未达到预期效果

七成以上日本大企业认为日本经济今年复苏缓慢

七成以上日本大企业认为日本经济今年复苏缓慢

疫情遏制消费 日本家庭现金和存款额创新高

日本央行宣布延长企业融资优惠政策期限

日本11月核心CPI创10年来最大降幅

大型制造业企业信心指数继续回升 东京股市小幅上涨

疫情遏制消费 日本家庭现金和存款额创新高

日本央行宣布延长企业融资优惠政策期限

日本11月核心CPI创10年来最大降幅

大型制造业企业信心指数继续回升 东京股市小幅上涨

变身股市最大“金主” 日本央行买不停

日本央行从日本股市获利560亿美元

市场回暖 多家日系车企上调业绩预期

日本经济预估下调加大政策应对压力