年金積立金管理運用独立行政法人(GPIF)は運用体制を大幅に見直し、自前での運用余地を広げる。国内債でそうした自前の運用比率を高めるほか、新たに外国債券も対象に加える。これまでは民間の運用会社にほぼ全面的に委託してきたが、自前の運用比率を高めてコストを削る。一方で成績のよい運用会社を機動的に選ぶ仕組みも取り入れ、運用利回りの改善も目指す。

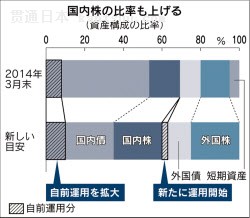

13日の債券市場は10年物国債利回りが0.34%、米国債も2%を下回り世界的な低金利が続く。こうした経済情勢を踏まえ、GPIFは運用体制の見直しにより、金利が低くても運用益を稼げる体制を目指す。現在GPIFは約130兆円の公的年金を運用している。資産の5割を国内外の株式にする運用改革を進めており、併せて体制も見直す。2015年度から段階的に実施する。 その柱の一つが自前の運用比率の拡大だ。GPIFは運用資産の9割近くを民間の運用会社に委託する。これまでGPIF自身で手掛ける運用は国内債券のみだった。 GPIFが運用会社などに支払う手数料は13年度で253億円にのぼっている。自前の運用を増やせば、外部に支払う手数料を抑えられる。手数料が減ると運用益はその分だけ増え、年金受給者の利益につながる。 GPIFは利回りを高める目的で、今年度から市場平均に連動する「パッシブ運用」中心の方針を改め、市場を上回る成績を目指す「アクティブ運用」と併存することにした。ただ、アクティブ運用の比率が高まると外部への支払いが増えてしまう面もあった。 調査会社モーニングスターによると、国内公募追加型株式投資信託のパッシブの年間平均コストは14年末時点で年0.74%。アクティブは年1.6%だった。自家運用の拡大で、この差を相殺する考えだ。 GPIFは14年3月末時点で約14兆円の外国債券を保有する。1割を自家運用に切り替えるだけでも、1兆4000億円のお金が動く計算だ。国内債券でも自前の運用を増やし、パッシブ運用に加え、アクティブ運用に乗り出す考えだ。 体制見直しのもう一つの柱が運用委託する会社の選び方だ。GPIFは原則、3年間の運用実績を踏まえて、委託先を決めている。これを年1~2回に短縮したり、運用を受託したい会社を登録制にしたりする。運用会社を機動的に替えられれば、市場の変化に対応しやすくなる。新たな運用手法を取り入れて成績を伸ばす運用会社に委託することで、GPIFの運用利回りを高める。 運用体制の強化に向け、GPIFは職員を増やす。5年後をメドに職員を150人程度と現状の2倍近くにする。自家運用の拡大で、市場動向を分析するアナリストらを新規採用する。 |

GPIF、自前運用を拡大 外国債券も対象に

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

中国の若者の輪郭:雇用に最も注目するのは?

中国の若者の輪郭:不動産価格・教育に一番関心あるのは?

中国の若者の輪郭:金融・環境保護に一番関心あるのは?

韓正氏「北京・天津・河北省の協同発展の新たな進展を後押しすべき」

困難な人に無料でセットメニューを提供するレストランが増加 北京

第14次五カ年計画期間に中国の高齢者が3億人以上に

中国の家電業界にほとばしる新たな活力

変化する女性の消費観 女性を得た者が市場を獲得

全水深有人潜水艇「奮闘者」号、三亜市で引き渡し

女性消費者は何にお金を使っているか?

知的財産権の保護を強化し続ける中国

中国代表、米英豪に人権問題を利用した内政干渉の停止を促す

中国1-2月の主要経済指標が大幅増 今年の経済のスタートを読み解く

「成都—ロンドン」、「成都-ダッカ」の貨物便が2日連続で開通

中国、2020年に農村部にUターンして起業した人が1010万人に

中国が国連PKO要員に新型コロナワクチン30万回分を寄贈

香港地区選挙制度に関するG7外相声明に外交部コメント「中国への内政干渉を直ちに止め

中国は11年連続で世界一の製造大国 そのよりどころは?

出張接種!初の移動ワクチン接種車、北京で来月導入へ

在日本中国大使館:中国製新型コロナワクチンを接種した人の訪中に便宜

ここ10年で最も人気の入籍日は? 日取りにこだわる中国の若者たち

中米ハイレベル戦略対話の開催地にアンカレジを選んだ理由

今後5年間及び15年間の中国の主要課題

散髪すると幸運に恵まれる?旧暦2月2日の「竜抬頭」

若者がオンライン有料知識コンテンツにお金を払うのはなぜか?