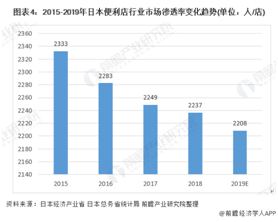

一方面,一二线城市已然开始面临类似日本的饱和问题,增长空间有限。 前瞻产业研究院测算,2019年我国便利店行业市场渗透率达到10407人/店,而日本为2208人/店。相比之下,前者的渗透率几乎只有后者的五分之一,前途看似一片光明。

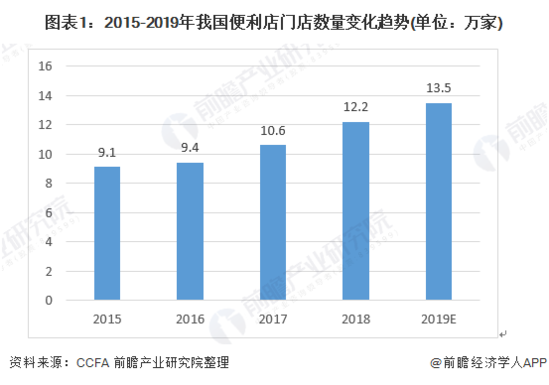

行业数据仿佛也佐证了这一趋势。2018年末,中国便利店门店数增长15.1%至12.2万家,2019年预计增长10.3%达13.5万家。

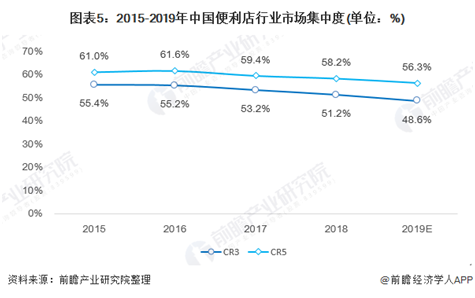

然而对比这组数据,就会发现暗藏的“玄机”。从2018年的15.1%到2019年的10.3%,行业增速有所放缓,尤其结合地域发展不平衡的情况来看,一二线城市规模率先触顶。据CCFA发布的《2019中国城市便利店发展指数》显示,上海、广州、深圳等地便利店市场已趋于饱和,不仅面临着开店成本与日俱增的挑战,门店资源的稀缺性也在持续挤压行业发展空间,开店难度不断增加。 另一方面,较低的市场集中度意味着竞争激烈,一定程度上抑制了利润率的提升。 数据显示,2018年中国便利店品牌已超260个,市场极为分散,行业CR3(业务规模前三名所占的市场份额)仅为51.2%,CR5(业务规模前五名所占的市场份额)仅为58.2%;2019年进一步下滑,CR3约为48.6%,CR5约为56.3%。这与前文提到的“三大巨头占据日本90%市场份额”的情况,可以说是相去甚远。

这不仅使得各便利店品牌难以打造忠诚度,所产生的激烈竞争也不利于利润率的提升。截止2018年,国内73%的便利店毛利率超过20%,30%的毛利率超过30%,日本便利店毛利率则稳定超过30%;同时,国内大部分店面净利润水平在2%以下,对比全家4.61%、罗森2.75%的成绩显得相形见绌。 相较日本,国内便利店虽不面临缩短营业时长的焦虑,但近年来同样陷入了用工难的泥沼。 在经营者眼中,人力成本高企是绕不开的话题。 根据毕马威联合CCFA发布的《2019中国便利店发展报告》显示,便利店年均费用中60%的支出为职工薪酬,34%为房租,两项合计年均支出高达238万元,“请不起员工”使得不少店长选择亲自出马、参与日常经营。而作为服务类职业,便利店员工本身流动性就大,更是加剧了门店在招聘、培训、管理多个维度的投入。 尤其年初的一场疫情也造成了劳动力的阶段性短缺,成本再度上涨。 在一些采访报道中,南昌乐豆家、福建见福便利等区域便利店经营者表示,年后员工到岗率在5到7成左右;即使地处内蒙、受疫情影响相对较小的安达便利,也有20%的员工未及时到岗。而为了鼓励大家复工,不少便利店为员工提供了交通补贴、饭补以及相应的薪资激励政策,再加上购买口罩、消毒水等防护物资,人力成本同比上涨了30%-50%。 由此看来,国内便利店进不可攻、退不可守,前景不太明朗。 03 巨头的自救,便利店的未来 便利店行业是促进经济发展的一支重要力量,在发达国家,其销售额通常占据社会消费品零售总额的5%~6%,日本更是高达7%以上。因此虽“路漫漫其修远兮”,各便利店玩家也将加大投入、上下求索。 不难理解,缩短营业时间只是现阶段的自保战术,日本便利店行业的领跑者们依托技术创新逐渐找到了回归24小时营业的“康庄大道”。 后疫情时代,自助结算模式正当红,消费者们得以享受“无接触服务”下的安心,经营者们也由此嗅到了解放劳动力的信号。 预计到2025年,7-11、全家等日本最重要的五家便利店将在国内所有门店设立自助收银台,打造一道新的风景线。 前不久罗森于上海万象城落地的新店,则是在自助结算的基础上强化了无人值守的概念。据了解,该门店采取8小时无人制,即20:00至次日7:00间从有人改为无人,在沿用手机扫码购、自助收银机外,通过增加扫码入店、监控防损等设施,探索以自动化系统拓展夜间增量业绩的可行性。 如果说以上变革都围绕“解放劳动力”出发,那么还有些解决方案则在思考如何兼顾消费者体验,简化被“强加”于顾客身上的收银操作。今年年初,日本跨国信息技术公司NEC在总部开启了一项无人店试验,员工可通过人脸识别认证进店,挑选完商品直接走出门店就能自动结算,费用会在员工卡中自行扣除,由此帮助员工在上下班高峰期或是在工作间隙等忙碌时段快速选购急需商品。 而为了满足更多场景、更多人群对极简购物的追求,日本最大的信息系统集成商——NTT Data反向引进中国的无人店技术,借助云拿科技的计算机视觉、多传感融合、深度学习等打造一种“即拿即走、无感支付”的全新购物体验。消费者打开APP扫码进店,挑选完商品后直接出店,无需再次刷码,而即刻于手机端收到订单的方式也符合了当下的环保理念。NTT Data IT服务支援事业总部的内山尚幸先生也表示:“这样的模式,对店铺来说能够提高业务效率,对消费者来说不需排队等候收银,极大提高了购物的便利性。” 除了结账环节,其他零售链路同样存在升级空间,门店可以借助数智化解决方案突破经营瓶颈,进一步达到降本增效的目的。 以食物浪费为例,便利店因每日都要检查并处理过期商品,而被认定为大量食物浪费的主要场景之一。罗森便曾于2017年丢弃了近10%的饭团和便当,食物垃圾累积约44000吨,数量相当惊人。为了缓解这一现象,便利店的传统做法是每天在日间营业结束前打折出售临期商品,通过吸引精打细算的消费者,减轻门店管理剩余餐食的负担。 而当数智化时代来临,便利店能否不向临期商品“妥协”,在减少浪费的同时保证经营利润?这未必不可行。借助对各商品历史销量的大数据分析,门店有望合理预测未来的销量并订货,在满足日常销售的基础上尽可能减少库存积压,从源头降低临期商品带来的管理压力。 此外,便利店实力即是商品实力,因而在选品、商品配置等环节也带来了一系列的挑战。 “模范生”7-11可以说是借助品类优势提高坪效的一把好手,快餐速食是其销售额和毛利的最大组成部分,分别为42.9%、46.6%;全家也拥有自己的“食品研发中心”,利用鲜食打造了强烈的品牌特色。相较而言,本土便利店这些“后进生”主要商品仍为加工类食品,45%的门店中生鲜、鲜食销售占比甚至不足20%,商品维度还有较大改进空间。 也许不少经营者会通过模仿寻求突破,然而“甲之砒霜,乙之蜜糖”,模仿不仅存在着是否适用的问题,也缺乏一定的独创性。据悉,除了上文提到的NTT Data与云拿合作,当下也有一些便利店通过引入数智化解决方案赋能商品管理升级,尤其此次疫情的影响,更是让线下门店深切体会到了数字化技术带来的提效能力以及在某种程度上抵抗风险的能力,进一步加速了线上线下融合的趋势。 04 结 语 “便利店行业还有创新空间,可以在进货到结账等一系列流程中融入更多人工智能技术的应用。”正如Seven&I控股公司发言人清水胜彦所言,当下的行业“倒退”只是假象,在某种意义上来说,背后的本质或许在于现有经营方式与时代发展的不匹配。 不难预见,随着技术维度的陆续补足,24小时营业将全面回归,让便利店的便利度不再受到质疑,而线下零售也有望获得类似电商的数智化能力,再次抬高行业天花板。 |

日本全家便利店被收购 便利店大国摇摇欲坠

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

日本前幼儿园职员涉嫌偷拍男童并贩卖视频被捕 涉案人数逾500人

牛丼连锁“すき家”母公司年营收破1万亿日元 创日本外食业纪录

前佐贺市议因利用高龄女性认知功能下降骗取4145万日元,被判刑6年

日经平均股价一度上涨超过800点,徘徊在38,400点以上

日本千叶外房海岸发生连续冲浪事故,2人不幸遇难

香川老旧天文台举办最后一次观测会 望远镜将移至博物馆展出

日本和牛出口额创新高

日本福岛地方社区再造计划获成效

日本青少年自杀率下降得益于心理健康项目

日本企业女性管理层比例首次突破15%

外国人劳动政策放宽以应对劳动力短缺

日本推出新育儿支援政策应对少子化

鈴木えみ、夫との寝室別スタイルを告白「いびきがすごくて一緒には絶対寝ない」

倖田來未、ロサンゼルスで大胆スリットから美脚披露

武田真治、コスプレで別人級の変身!

ジェジュン、「ビジュアルショックだが、私はイケメンだとは思わない」

IVEユジン、故郷・大田でKリーグのキックオフセレモニーに挑戦

NewJeansダニエル、ファンへの感謝と不屈の決意を綴る長文メッセージ

(G)I-DLE、グループ名を「i-dle」に変更し新たなスタート

日テレ郡司恭子アナ、『ミヤネ屋』で結婚を生報告

本仮屋ユイカ、「名前で負けた」と感じた芸能人を告白

島袋寛子、透明感あふれる最新ショットが話題「白に白を重ねたような白」

川瀬もえ、愛車シビック公開で話題沸騰「渋い」「カッコよすぎ」

国民民主党、参院選候補者選定で「身体検査不足」への懸念が浮上

工藤静香、長女24歳誕生日に色鮮やかなワンプレート料理を披露