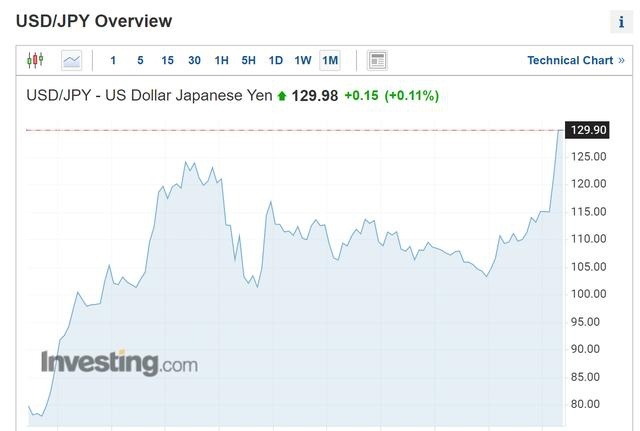

在美联储即将开启缩表计划之际,曾经最大的美国海外投资人日本却开始了抛售美债热潮。 BMO Capital Markets的最新数据显示,日本在过去的三个月里已经减持了近600亿美元的美国国债,虽然相对于该国1.3万亿美元的储备相比微不足道,但这种趋势可能仍将持续。 在此番抛售背后,是美国与亚洲国家越来越大的货币政策差异。美联储为应对通货膨胀而进行的紧缩措施可能在未来几个月内多次加息,但日本央行仍然囿于无尽的刺激措施,这使得日元贬值至20年来的低点。

美国市场的波动性仍然与日俱增,导致日本的外汇对冲成本越来越高,以至于抵消了美国名义收益率上升的吸引力。 尽管周一亚洲市场的抛售潮将10年期美国国债收益率推高至2.94%,但那些通过购买美债进行套利的日本投资者发现,他们的汇率对冲成本已飙升至1.55个百分点,导致实际收益率降至1.3%,这是自2020年初以来从未见过的水平。 而这样的结果是:来自日本的账户对美国国债的历史性下跌起了推波助澜的作用。除非基准10年期国债收益率稳居3%以上,否则可能很难挽回这些海外投资者的心。 在过去,美联储的紧缩周期和相关的市场波动也曾抑制日本对美国债的购买。但此次围绕美国通胀和利率政策的高度不确定性可能引发日本投资者长期的缺席。三菱日联金融集团(MUFG)宏观策略主管George Goncalves对彭博社表示: “日本投资者将等待长期收益率企稳,然后才会考虑买入机会。” 与此同时,由于欧元的对冲成本仍接近一年平均水平,对于日本交易员而言,他们还有其他的海外选择。三菱日联国际资产管理公司的执行首席基金经理Tatsuya Higuchi说: “在未来六个月左右的时间里,投资欧洲比美国要好,因为对冲成本可能很低.” “在欧元债券中,鉴于利差,西班牙、意大利或法国看起来很有吸引力。” |

日元贬值冲击波:日本人狂抛美债

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

2025年“国际中文日”活动在日本举行

外交部:敦促日方加快日遗化武处理进程,早日还中国人民以安全和净土

北京动物园:“萌兰代表中国参加2025日本大阪世博会”等均为虚假信息

日本米价再创新高 多地出现“半价米”骗局

日本经济面临“金利时代”挑战

“犬笛”言论引发自杀事件

日本公取委调查日本棒球机构

日本NHK连续三年预算赤字

日本政府预测2025年经济增长1.2%

东京海上日动将全面停止员工派遣至代理店

东京股市日经指数大幅下跌

秋篠宫夫妇将正式访问土耳其

日本介护业倒闭数创历史新高

日本百岁及以上老人连续54年创新高

実写版『スッキリ』、原作と主人公が違うと話題

鈴木亮平、クロール苦手も犬かき得意

共演者が振り返る 中山美穂との思い出

木村沙織、ライラック色ワンピース姿を披露

滝沢ななえ、22歳で本当の自分に気づく

渡邊渚、激動の日々を乗り越えエッセイ再開

芸人カップル、彼氏の浮気発覚で彼女涙

大地真央、12歳年下夫と全身ショットが話題

吉田沙保里、ハーレーにまたがる「免許ないけど」

渡邊渚、体育座りショットにいいね7000件

萩原利久、神尾楓珠とオーディションで出会う