解剖日本央行:后危机时代谈作为财政收入的铸币税(四) 来源:智堡 日本央行是实施零利率政策的第一家主要央行,自2013年起还进行了一系列影响深远的政策改革。今天的日本央行资产中已有逾90%由政府债务构成,资产负债表规模与该国GDP几乎处在同一水平。

作者Jörg Bibow系莱维经济学研究所研究员、斯基德莫尔学院 (Skidmore College) 经济学副教授。本文收录于莱维经济学研究所 (Levy Economics Institute of Bard College) 工作论文集 (Working Paper Collection)。 第6节 日本銀行(日本央行) 日本銀行 (にっぽんぎんこう, Nipponginkō, Bank of Japan, BoJ, 日本央行 ) 于1882年创立,初衷是为了统一日本全国的纸币发行。直至今日,其1亿日元(约合100万美元)的(极少)资本仍有40%是由私人认购,另有5%由金融业认购;国家只持有剩余的55%。正如日本央行在其网站上所述,它既不是一家股份制公司,也不召开股东大会。然而,日本央行须缴纳企业所得税和其他税项 ,而其私人“出資者” (contributories) 缴入资本的最高年派息率为5%,每年总共需派息约50,000美元,金额小到可以忽略不计。 自全球金融危机爆发以来,日本央行的资产负债表已经扩张了约五倍,2017年业已超过5万亿美元 (大致与日本年度GDP持平,并超过了美联储资产负债表的规模)。日本央行持有的外汇储备相对较少,因为日本庞大的(1.25万亿美元)外汇储备大部分都在央行表外。 若有必要,日本央行将按照財務大臣的指示,代表政府进行外汇干预。 日本央行是实施零利率政策的第一家主要央行 (1999年,即平成11年,当时消费者物价指数降至负值区间),同时宣布其打算在击败通缩之前一直维持该政策(フォワードガイダンス, fowādogaidansu, forward guidance, 前瞻指引)。而日本央行针对全球金融危机(2008-09,即平成20、21年)采取的非标准措施 ,包括购买交易所交易基金 (ETF) 、日本房地产投资信托基金 (J-REITs) 、商业票据以及企业债券。甚至在此之前,在2000年代日本央行就一直在探索购买股票和资产支持证券的操作。它对政府债券的量化宽松 (QE) 购买也可以追溯到2000年代初(后来在长达15年的通缩时期接近尾声时,于2000年代后期缩减了持仓);但自2013年起,日本央行开启了影响深远的政策改革。 首先,它改革并提高了物价稳定目标,开始根据消费者价格指数的同比变化率设置2%的“物价稳定目标”。 它扩大了贷款支持计划,大大增加了对政府债券的购买,使其资产负债表的年增长率达到30%-40% (每年扩张60-70万亿日元)。 自2016年初以来,日本央行对金融机构在该行开设的经常账户 (current accounts) 上的政策利率余额 (policy-rate balances) 实施了-0.1%的负利率 ,但通过补充性存款便利 (complementary deposit facility) 为超额准备金余额 (excess reserve balances) 支付利息。 按净值计算,负利率政策实际上导致了巨额的利息支出。 2016年9月,日本央行还针对10年期日本政府债券 (JGBs) 收益率推出了“收益率曲线控制” (“具有收益率曲线控制的定量和定性货币宽松”)。它宣布将购买日本政府债券,以使10年期日本政府债券收益率保持在零附近。通过设置10年期安全债券利率的目标价格,其债券购买的数量由市场(内生)驱动,在2017年实际上导致了日本央行QE政策的事实性缩减。不论如何,今天的日本央行资产中已有逾90%由政府债务构成。

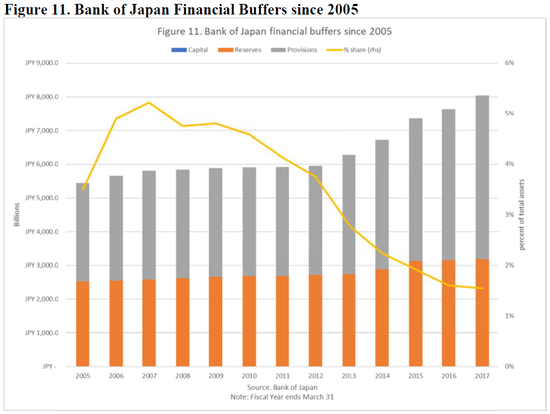

负债端的情况同样简单明了:2005年纸币发行在总负债中的份额超过50%。自那时以来,纸币发行在绝对值上稳步增长,总量增长了约35%,但它的份额今天已下滑至20%。相比之下,2005年银行准备金仅占总负债的20%左右,但自那时起以来已暴增至今天的70%以上。 日本央行不变的1亿日元资本太少,无法在图11上显示出来。近年来,准备金增加了约25%,拨备增加了约65%。总体而言,日本央行的金融缓冲从一开始就规模很小,而且自全球金融危机以及为应对危机而采取的非标准政策实施以来,其金融缓冲的增幅显然与资产负债表的扩张脱节。

图11. 自2005年以来日本央行的金融缓冲规模

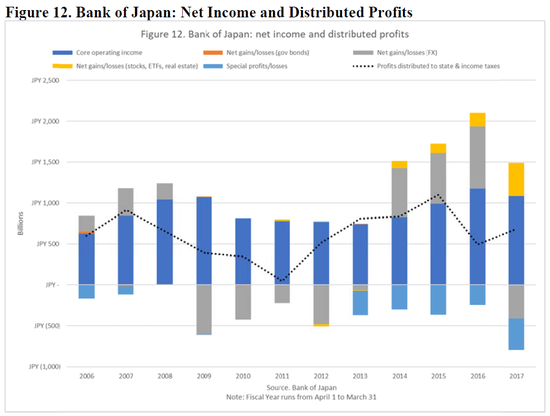

橙柱为准备金,灰柱为拨备,蓝柱——在图中少到看不见——为央行资本,黄线为央行资本在金融缓冲当中占比 日本央行的利润转移(加上所得税支付)也没有经历任何明显的增长。 但翻了五番的资产负债表扩张和其他非标准政策,对日本央行的收益和支出都造成严重冲击(见图12)。 政府债券的利息收入自2012年以来仅增加了一倍,从占运营收入的40%份额,上升到截至2017年3月31日的70%,与资产负债表的五倍增长根本无法相比。超额准备金余额的利息支付近年来已成为一个重要的抵消因素。此外,在2016-17财年,负利率政策将商业票据持仓的利息收入转变成了支出项目,而回购协议下应付款项的利息支出则转变成了收入来源。

图12. 日本央行:净收入与分配利润

深蓝柱为核心运营收入,橙柱为政府债券净损益,灰色为外储净损益,黄柱为股票、ETF、房地产信托净损益,浅蓝柱为特殊损益,虚线为分配给国家和所得税的利润 在图12中可以看到,“外储净损益”和“特殊损益”项目的波动性更大。前者反映了重估账户的损益,后者则反映了风险拨备的净转移。两者同时影响着央行净收入和利润转移。比如在2012-13财年至2014-15财年,有相当大规模的风险拨备净转入,以弥补外储相关的潜在损失;随后在2015-16财年至2016-17财年,又出现了同样缘由的风险拨备净转入,这部分抵消了近些年债券购买潜在损失造成的大额拨备净转出,以弥补日本央行非标准政策实施带来的“净收入潜在波动”。总体而言,为应对债券交易潜在损失的风险拨备累积,显著限制了日本对财政部的利润转移(加上所得税支付)。

日本央行拥有庞大的资产负债表,规模与该国GDP几乎处在同一水平,但其向财政部的年度利润转移(加上所得税支付)约为50-100亿美元(占GDP的0.1%-0.2%),与该国旷日持久的近零利率环境更为一致 。另外还要补充一点,虽然日本的公共债务总额已高达GDP的逾200%,但其净债务利息构成的偿付负担,仍处在世界最低水平。 |

后危机时代谈作为财政收入的铸币税:解剖日本央行

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

日本政府将商讨针对非正式女员工等弱势群体的支援政策

中国が外資安定の新政策発表 デジタル経済の持続的開放推進へ

日本1月核心CPI继续同比下跌

日本1月核心CPI继续同比下跌

民众狂存钱 日本要打新冠持久战

维持宽松货币政策 日本经济状况正在逐步改善

共同社:七成以上日本大企业认为日本经济今年复苏缓慢

维持宽松货币政策 日本上调经济增长预期

2020年全国税関の減税額、2600億元以上に

日本财政状况“极为严峻” 货币政策“局限”凸显

拜登上台对日本经济有什么影响?

日本去年核心CPI下跌0.2%

日本2020财年经济预计萎缩5.6%

日本将推出960亿美元基金,支持大学研究|海外政策

七成以上日本大企业认为日本经济今年复苏缓慢

顾忌伤经济,日本计划撤回全面禁止外国人入境的政策

2020年経済成長率は2%前後 中国経済は回復に自信

七成以上日本大企业认为日本经济今年复苏缓慢

日媒调查终于发现,日本恢复经济要靠中国,美国企业也不能例外

疫情遏制消费 日本家庭现金和存款额创新高

日本央行宣布延长企业融资优惠政策期限

日本11月核心CPI创10年来最大降幅

“夫妻不同姓”表述被删,日本女性政策新五年计划现倒退

日本华人回国政策有大变化!落地后隔离时间,就要改成21天了

大型制造业企业信心指数继续回升 东京股市小幅上涨