2016年最划算的债券交易之一在特朗普胜选后变得更棒了,为高盛资产管理等公司带来福音。 美元飙升至逾10年高点,美国公债收益率升至2015年以来最高,全球融资市场对于美元的需求节节攀升。若通过交叉货币基差互换(cross-currency basis swap),就对冲外汇风险的成本而言,美国债券投资人处于罕见的有利地位。 对持有美元的基金管理公司来说,在这种情况下,投资外国债券的回报率增加,但是日本和欧洲的投资人在美国的投资报酬率缩水。这是固定收益领域的新境界:最近在2014年,全球对冲市场的美元借贷几乎没有溢价可言。然而,金融危机过后的监管规定压制美国银行业的美元放款,因此基金管理公司得以填补这个空缺,认定取得美元会更不容易。

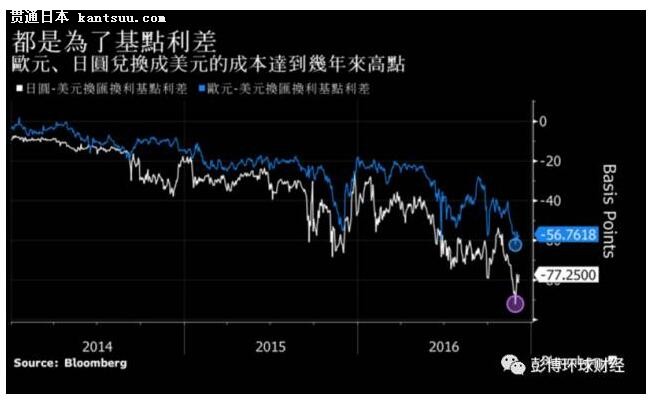

规模88亿美元Goldman Sachs Strategic Income Fund驻纽约的共同基金经理人Mike Swell说:“这个机会的魅力无法挡,把手中美元借出去就对了。”截至9月30日,该基金最大的两个仓位就是2018年到期的日本公债。他说:“只要货币非常宽松,欧洲、亚洲继续实施负利率,且美国利率走高,就会看到美元需求不坠。” 这个高盛子公司也加入太平洋投资管理公司(Pimco)等美国投资人的行列,把握这个扭曲现象,大捞一笔。自2016年初以来,高盛子公司的基金经理就一直增加交易仓位,并征求客户允许它们这么做。 虽然说这种诡异的交易有利可图,但是在全球金融系统正值关键点之际,这也使得美元流动性吃紧,全世界市场更难取得美元。美元借贷成本变贵了,找寻收益率较高的国际投资人纷纷涌入交叉货币基差互换这样的渠道。法国兴业银行表示,全球央行用外汇储备来支撑本国货币,此举也垫高美元融资成本。 特朗普胜选带动市场对于财政刺激措施和经济加速增长的预期,已重振交叉货币基差互换交易。经过几个月的稳定期后,3个月期美元-日元的交叉货币互换基点利差上周达到92个基点,创下2011年彭博开始汇整此数据以来最大的利差。而美元和欧元的交叉货币互换基差触及62个基点,是2012年欧债危机以来最大差距。 对持美元的投资人来说,即使去投资日本3个月期收益率为-0.33%的公债,经过交叉货币基差互换交易,也能创造正回报。 要做这种投资,基金经理需借入日元,然后把美元借出去。他们需支付日元利息,3个月期日元伦敦银行同业拆借利率(Libor)为-0.06%,但是接收美元利息,3个月期美元Libor为0.95%。最重要的是,美元贷方利用交叉货币互换收取利差。因此,投资日本公债的美元避险收益率将近1.5%。 |

将美元借出转而投资日本公债 在特朗普的新世界里赚更多

新闻录入:贯通日本语 责任编辑:贯通日本语

相关文章

【李克強総理記者会見】中国を外国企業の重要投資先と世界の大市場に

中国米国商会「在中国米企業にとって中国は一番目の投資先」

データが描く現代女性 自分のために消費、男性より高い投資の割合

中国、投資で儲ける女性は男性より多い!投資で稼ぐ女性が最も多い都市トップ3は?

外交部「対豪州投資急減の原因は豪州側が真剣に省察すべき」

中国が外資安定の新政策発表 デジタル経済の持続的開放推進へ

日本黑帮都穷到偷西瓜、卖奶茶了,还能在《唐探3》豪掷10亿破案?

《亚洲时报》:为什么日本企业不能也不愿退出中国?

黑田东彦:疫情对日本经济的中长期挑战

外資が海南自由貿易港への投資を強化するのはなぜか

第13次五カ年計画期間 中国のFDI残高が2倍に

日本连续4个月减322亿美债,中国或将清零美债,事情有新变化

日本的富裕阶层,有着怎样的共同特点?

中国の外資導入は流れに逆らって増加 20年は世界最多

中国2020年の対外直接投資、前年比3.3%増の1329.4億ドルに

东京、大阪盛会云集,日本房产迎十年黄金期!

看好中国消费市场,日本企业这样说

中国EU投資協定の対象分野、従来の二国間協定をはるかに凌駕

中国EU投資協定は双方にも世界にもプラス

中国・EU首脳、投資協定交渉の妥結を発表

中国、ECMO製造や5G開発などの産業への外資投資を奨励

外交部、中国はCPECを含む「一帯一路」への投資を拡大

日本的半导体实力如何?

第35回中欧投資協定交渉が重要な進展 商務部

日本在深投资项目近千个